本周(2月14日-2月20日当周),市场将迎来多项重磅数据,包括中国1月PPI。CPI数据、美国将公布1月PPI数据,同时英国、日本、加拿大等国CPI数据也将在本周出炉。主要央行方面,本周,欧洲央行行长拉加德将参加欧洲议会关于该央行2020年年度报告的辩论、美联储将公布1月会议纪要,同时美联储官员们将继续发表自己的货币政策主张。

由于美联储1月FOMC会议除了表示“很快”就开始加息外,基本放弃了前瞻性指引,即将公布的会议纪要重点可关注3月份加息后美联储进一步的加息步伐以及如何进行缩表的有关表述。同时,投资者还将密切关注俄乌局势的发展。白宫官员当地时间上周五警告称,“俄罗斯最早可能在下周发动全面入侵”,引发市场波动。近期投资者正在就业利好、高通胀、美债收益率上升和地缘政治不确定性等顽固挑战之间权衡利弊。

本周市场热点

① 周二(2月8日),日本第四季度季调后实际GDP、英国12月三个月ILO失业率、英国1月失业率、欧元区第四季度季调后GDP、德国2月ZEW经济景气指数、 欧元区12月季调后贸易帐、欧元区2月ZEW经济景气指数、美国1月PPI年率、欧洲央行行长拉加德发表讲话、美联储理事会闭门会议、澳洲联储公布货币政策会议纪要、美国参议院银行委员会对鲍威尔的美联储主席提名进行投票,同时也对其他四名美联储官员的提名进行投票。

② 周三(2月8日),中国1月PPI及CPI年率、英国1月未季调输入PPI及CPI年率、英国1月零售物价指数、加拿大1月CPI年率、美国1月零售销售、美国1月进口物价指数、美国1月工业产出。

③ 周四(2月10日),日本1月未季调商品贸易帐、澳大利亚1月季调后失业率、澳大利亚1月RBA外汇交易、美国1月营建许可、美联储FOMC公布货币政策会议纪要、欧洲央行公布经济公报。

④ 周五(2月11日),日本1月全国CPI年率、英国1月季调后零售销售月率、加拿大12月零售销售、美国1月成屋销售年化总数、欧元区2月消费者信心指数、2022年FOMC票委、圣路易斯联储主席布拉德就美国经济和货币政策前景发表讲话、2022年FOMC票委、克利夫兰联储主席梅斯特就美国经济和货币政策前景发表讲话、2023年FOMC票委、芝加哥联储主席埃文斯、美联储理事沃勒发表讲话。

周一盘初行情

上周回顾

【EIA报告:美国截至2月4日当周,除却战略储备的商业原油库存减少475.6万桶至4.104亿桶,汽油库存减少164.4万桶,精炼油库存减少93万桶;上周美国国内原油产量增加10万桶至1160万桶/日】

【美国克利夫兰联储主席梅斯特:支持美联储近期的加息速度快于上轮加息周期。并不认为一次加息50个基点是让人信服的可能。在2022年,下半年撤走宽松措施的速度可以慢于上半年。美联储不希望货币政策正常化的行动干扰市场。如果美国通胀偏高的问题得到控制,经济将有望持续扩张。长期通胀预期仍然得到良好的锚定。部分FOMC成员认为,需要加息至中性利率之上】

【欧洲央行执委:欧元区通胀料将在更长时期内保持在高位】加息不会帮助降低能源价格,高通胀恐怕会造成通胀预期“丧失锚定状态”。风险在于,通胀短期内将继续上扬。到2022年年底这段时期,欧元区通胀可能会逐步回落。但就更长时期而言,通胀可能仍然偏高。仍然存在与通胀前景相关的高度不确定性。CPI等经济预期往往被不确定性所笼罩。那些金融条件必须与2%通胀目标保持一致。必须确保政策传导至整个欧元区。央行在货币政策抉择方面考虑不确定性。政策正常化将取决于数据、且是渐进式的,正常化进程将避免(对市场造成)不必要的干扰。必须将过早、或过晚行动的风险最小化,必须评估劳动力市场的表现。

【美国劳工部公布,1月CPI同比上涨7.5%,高于经济学家预期的7.3%,为1982年以来最大升幅】

【美联储布拉德支持一次加息50基点?7月1日前加100个基点】圣路易斯联储官员布拉德称,支持在7月初前累计加息100个基点,包括自2000年以来首次一次性加50个基点,以应对四十年来最严重的通胀。今年拥有货币政策投票权的布拉德周四接受采访时表示,“我本来就更偏鹰派,但还是大幅提高了对委员会应该怎么做的预期。”目前,布拉德的计划包括分三次实施加息,从第二季度开始缩表,然后基于最新数据决定下半年的利率路径。他表示,自己尚未决定好3月会议是否该加息50个基点,将尊重鲍威尔的决定。鲍威尔曾在1月新闻发布会上表示不排除这样做的可能。

【OPEC维持2022年全球石油需求增长预估不变,但称有上调空间】石油输出国组织(OPEC)周四表示,随着全球经济从疫情中强劲复苏,今年全球石油需求可能会更大幅的上升,这将为已经处于七年高位的油价提供支撑。石油供应紧张也推动能源市场价格不断攀升,来自OPEC的报告还显示,该组织1月份的石油产量未能达到与盟国签订的协议中承诺的增产幅度。OPEC在报告中表示,预计今年全球石油需求将增加415万桶/日,与上月的预测持平,2021年全球石油需求大幅增加570万桶/日。

【密歇根大学消费者信心指数从1月的67.2降至61.7,为2011年10月以来最低。消费者预计未来一年通胀率为5%,高于上个月预期的4.9%,达2008年以来最高水平】

【美国石油钻机数量创4年来最大增长 页岩油开采加速】美国盆地的石油钻机数量本周创下四年来最大增长,表明在原油飙升之际,页岩油开采再次蓬勃。贝克休斯周五发布的数据显示,美国石油钻机数量本周增加19台,创2018年2月以来最大增幅,总数达到516台。

全球主要市场行情一览

美国股市上周五下跌,在美国警告俄罗斯最早可能下周对乌克兰采取军事行动后,投资者寻求避险。俄罗斯-乌克兰紧张局势升温使风险资产受挫,标普500指数下跌1.9%,纳斯达克100指数下跌超过3%,均创下2020年以来最大两日跌幅。

Cornerstone Wealth首席投资官Cliff Hodge在报告中写道,俄罗斯/乌克兰的消息给市场平添冲击,本来市场已经受通胀数据和美联储官员鹰派言论打击了。伴随市场对新闻作出反应,未来几周我们可能面临更多下行风险。

上周四通胀数据一度让部分交易员猜测美联储可能在3月会议前加息。然而上周五纽约联储公布的第四轮减码购债日程表显示,美联储有意在下月结束购债计划前实施最后一轮操作,实际上打破了这种猜测。

通胀担忧打压了美国消费者信心。随着对个人财务状况的看法恶化,密歇根大学消费者信心在2月初进一步下降,创10年新低。CFRA Research首席投资策略师Sam Stovall表示,投资者担心经济刚好在最糟糕的时候放缓,正值美联储即将加息,这可能对经济健康增长和牛市构成威胁,加之地缘政治局势紧张,我认为这是市场波动的很大原因。

贵金属与原油

上周五黄金价格延续涨势,触及去年11月以来的最高水平,得益于乌克兰紧张局势刺激了投资者的避险需求;现货黄金一度上涨2.12%至每盎司1865.48美元,创出了11月19日以来的最高水平;本周金价上涨2.8%,为去年5月7日以来的最佳一周。

美国国家安全顾问沙利文上周五表示,美国认为俄罗斯最早在下周、即北京冬奥会结束之前对乌克兰军事行动,或者试图引发乌克兰内部冲突;俄罗斯一再否认计划袭击乌克兰。受避险情绪影响,美国股市下跌,美国国债和美元上涨。

黄金在高通胀和地缘政治不确定性时期的吸引力,抵消了关于利率上升将损害黄金需求的担忧; Oanda高级市场分析师Edward Moya说,金价突破走高,因为如果俄罗斯真的入侵乌克兰,全球经济复苏将受到重创,前景面临的风险一直在增加,现在看来,美联储加速收紧政策和地缘政治风险加剧将让许多投资者通过黄金避险。没有人愿意在周末前做空黄金,因此价格到下周之际应该会得到支撑。

盛宝银行大宗商品策略主管Ole Hansen表示,一些投资者还押注,尽管央行努力遏制通胀,但一些消费品价格将保持高位,这提振了黄金的通胀对冲吸引力。

石油连续第八周上涨,全球基准的布伦特价格突破95美元,美油涨超4%,刷新2014年9月以来高点至94.66美元/桶,因乌克兰和俄罗斯之间的紧张局势加剧了对全球供应紧张的担忧,之后回吐涨幅。

美国国家安全顾问Jake Sullivan周五说,美国认为俄罗斯可能最早在本周采取进攻性军事行动,或试图在乌克兰内部挑起冲突;潜在的俄罗斯入侵乌克兰不仅可能扰乱原油供应,还可能引发美国的报复性制裁。

油价近几周飙升,因市场猜测全球经济反弹将使需求超过供给。Oanda美洲业务高级市场分析师Ed Moya说,石油市场在等待一个重要的催化剂,证明油价升破100美元是合理的,而乌克兰局势似乎在恶化,如果俄罗斯军队动作在下周得到证实,那么原油供应中断的预期可能会使油价再上涨10%。

OPEC上周四表示,随着经济活动的反弹和旅行升温,全球石油需求复苏今年可能超过预期超过预期。不过,油价的上涨也面临一些阻力,因为伊朗核谈判周二在维也纳恢复之后,美欧官员都表示各方正在接近达成协议。

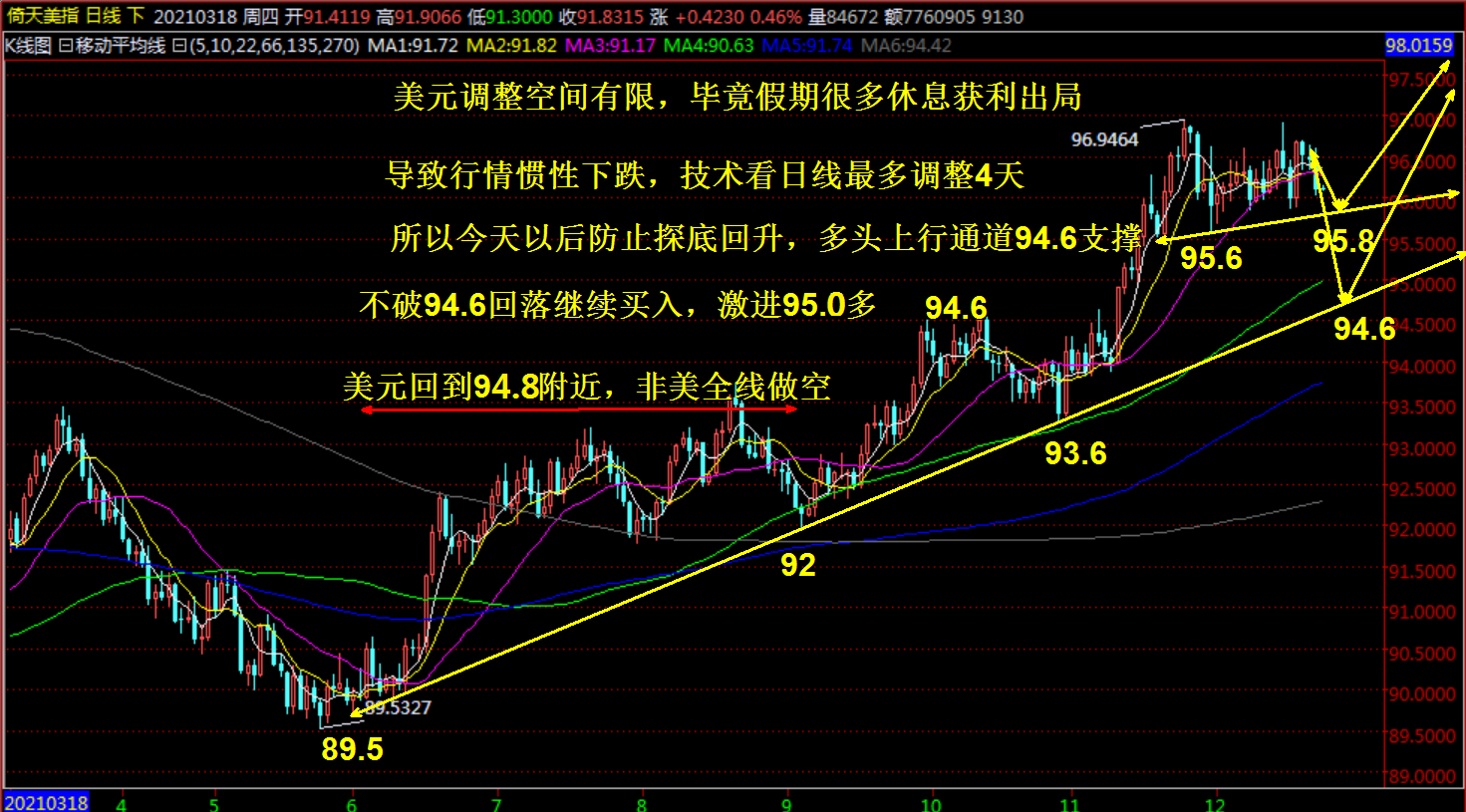

外汇

美元指数上周五上涨,刷新2月3日以来高点至96.11,由于乌克兰紧张局势加剧令投资者人气承压,日元扭转了本周的跌势,欧元下跌。

美元指数尾盘涨0.36%至96.02,美国国债上涨,2年期国债收益率下跌7个基点至1.516%;今日稍早,美元走势缺乏方向,投资者消化美国密西根大学公布的2月消费者信心指数初值。该报告显示,美国消费者信心在2月初跌至10多年来的最低水平,因预期通胀在短期内将继续上升。

CIBC Capital Markets外汇策略主管Bipan Rai表示,美元升值是沙利文言论的直接结果。美元走高,再加上美国公债和日圆等其他避险资产的走势,表明市场对入侵前景越来越担心。这绝对是避险走势。

富国证券外汇策略师Erik Nelson称,我倾向于认为我们短期内会整固,且仍偏向欧元下行,美元兑多数货币上行。

欧元兑美元跌0.68%至1.3350,受到止损盘和交叉盘相关的卖盘打压;欧元本周下跌0.86%;1个月期隐含波动率偏度转为看跌欧元;1年期隐含波动率触及一年来最高水平。此前欧洲央行行长拉加德在接受媒体采访时表示,现在调升欧洲央行指标利率并不会拉低欧元区创纪录的通胀,只会伤害经济。欧元兑瑞郎下跌0.8%至1.0486,为2019年以来最大跌幅。

美元兑日元一度跌0.85%至日内低点115.02,美债收益率下降,导致美元多头被迫止损出局;欧元兑日元上周五一度下跌1.7%,试探200日移动均线。

英镑兑美元涨0.03%至1.3561,2年期英国国债收益率在GDP数据公布后走高,欧元兑英镑走软。

美元兑加元上涨0.14%至1.2737,大宗商品货币走弱;由于卡车司机的抗议活动,加拿大安大略省宣布进入紧急状态。澳元兑美元跌0.42%至0.7137,澳元是本周表现最佳的G-10货币,兑美元上涨0.9%;纽元兑美元跌0.33%至0.6651。

国际财经资讯

【伊朗在预算草案中增加预计石油出口】

据伊朗塔斯尼姆通讯社,在明年的预算草案中,伊朗将石油出口收入预测上调了近三分之一。截至2023年3月的12个月里,石油出口预计将达到约4.84万亿里亚尔。按政府固定汇率计算,这大约是1150亿美元。预算草案中先前预计的石油出口收入为3.81万亿里亚尔,此次上调的数字仍需最终确定并得到议会批准。伊朗的石油出口受到美国的严厉制裁。美国正在维也纳举行大国会谈,试图恢复核协议。该协议将减轻制裁,并允许更多的伊朗原油进入全球市场,以换取对伊朗核活动的限制。

【韩国外长:必要会考虑向欧洲供应天然气】

韩国外长称,韩国正积极考虑在必要时促进向欧洲供应天然气的可能性,但希望乌克兰局势能够借助外交途径解决。韩国外长郑义溶在与美日同行会晤后在新闻发布会上称,“关于乌克兰,情况正在朝着错误的方向发展,关于支持向欧洲输送天然气,在帮助向欧洲供应天然气方面,如果有任何困难,我们都会积极考虑这个问题。我希望乌克兰局势借助外交和对话得到解决。”(卫星新闻)。

【俄总统新闻秘书:能源供应问题非常迫切】

俄罗斯总统新闻秘书佩斯科夫表示:“我们在能源供应领域的所有合作都应保持最大程度的透明,完全按照市场,并以长期合同为基础。而欧洲人已经远离这些,现在他们购买天然气,不是以300美元,而是以1300美元/千立方米。(这问题)非常迫切。

【周六流向美国液化天然气出口码头的天然气流量创下了133亿立方英尺的纪录。美国能源信息管理局(U.S.Energy Information Administration)的数据显示,一旦Calcasieu Pass液化天然气(LNG)全面投入使用,美国七个液化天然气出口码头每天将能够吸收多达139亿立方英尺的天然气,巩固美国领先卡塔尔和澳大利亚的地位,成为世界上最大的超冷发电厂燃料供应商。在大约50多艘美国水上液化天然气货物中,超过三分之二的货物运往欧洲。】

【财经网站DailyFX策略师Paul Robinson:美元兑加元区间将很快迎来突破】

美元兑加元过去几周一直在下跌,但这种情况可能很快就会改变。该货币对双向都存在阈值,如果突破区间水平,汇价将朝着某个方向长期水平运行。突破1.2712被视为引领该货币对向1.2950附近的主要长期阻力位前进;如果跌破1.2632,则可能出现抛售,打压美元兑加元至汇合点支撑位,该支撑位由去年6月1日低点和200日移动均线的趋势线构成。该货币对可能不会出现彻底突破,但如果这一情况发生的话,那么在突破发生时,长期的横盘走势可能会使汇价走势更加强劲。

【克里姆林宫:俄罗斯将很快宣布对安全保障提议回应的决定】

克里姆林宫一名助手表示,拜登在与普京的通话中警告称,可能会对俄罗斯实施严重的反俄制裁,但没有强调这一点。普京对拜登表示,西方国家没有向乌克兰施加足够的压力,迫使其遵守明斯克协议。美国就安全保障问题向莫斯科提出的回应没有考虑到俄罗斯的关键关切。普京详细阐述了俄罗斯认为现在必须讨论安全问题的原因。俄罗斯几乎已经完成了对美国关于安全的回应的审查,将很快宣布相关决定。此外,克里姆林宫表示,关于俄罗斯即将入侵的警告已经达到了荒谬的程度。

国内财经资讯

【公募REITs开年平均涨幅接近18%,基金管理人频频公告提示溢价风险】

作为与股债关联性较低的公募REITs持续走出独立行情,Wind数据显示,截止2月11日,已经上市交易的11只公募REITs开年以来不到30个交易日的时间,平均涨幅达到17.76%,作为一类底层资产较为稳定的产品,公募REITs二级价格不断上涨必然会摊薄其潜在的分红收益率,一些近期涨幅较高的公募REITs也频频对外发布交易风险提示,提醒投资者注意潜在风险(中国基金报)。

【中泰证券:节后的行情依然是蓝筹主线】

中泰证券指出,节后在美联储“实质加息”的空窗期,国内降准等稳增长政策储蓄发力,社融等指标企稳下,市场或将开启“春季行情”。节后的行情依然是蓝筹主线。就具体配置而言,低估值蓝筹依然坚持三条线:1)券商;2)高分红与国改相关的央企,特别是:铁路、电力等中央财政发力方向;3)绿电。同时,医药当中部分与疫情相关的,如:呼吸机、疫苗等亦进入配置区间(第一财经)。

【招商策略:维持全年A股走势的判断 “洼地策略”仍是当前主导的配置策略】

招商证券认为,1月新增社融增速转正并将逐渐进入上行周期,有利于改善投资者对盈利的悲观预期,这是A股历次大底的重要条件之一。由于2022年是稳增长大年,新增社融增速有望持续回升,对A股形成正面支撑。待美联储加息等影响风险偏好的外部因素逐渐落地后,A股有望重回上行周期。仍维持全年A股走势“√”的判断,“低估值+”,“洼地策略”仍是当前主导的配置策略。

【2021年服务进出口总额近5.3万亿元】

日前从商务部例行新闻发布会上获悉:2021年我国服务贸易持续快速增长,服务进出口总额达52982.7亿元,服务贸易逆差缩窄到2112.7亿元,充分体现了我国在服务贸易领域结构调整、出口竞争力提升等方面取得的积极成效。

【中金宏观:本轮联储紧缩可能来势汹汹 美股或仍有调整空间】

中金宏观最新研报认为,市场仍然低估了这次美联储紧缩的力度及其潜在影响。投资者习惯于将上一轮美联储紧缩周期(2015—2018年)看作这次紧缩的参照系,但我们对比后发现,这次与上次非常不同。总而言之,本轮联储紧缩可能来势汹汹,简单以上一轮紧缩周期外推可能会严重低估紧缩的力度。过去十年低利率环境下,部分股票估值扩张幅度较大,股价涨幅较多。如果流动性收紧,无风险利率抬升,将对这些股票的估值产生不利影响。近期美股虽经历了一波调整,但在美债利率上行未结束的情况下,股市或仍有调整空间。

返回外汇网首页,查看更多>>

返回外汇网首页,查看更多>>