汇通财经APP讯——美联储主席杰罗姆·鲍威尔在降息50个基点后的记者招待会上,这是四年来的第一次降息。

汇通财经APP讯——在当前全球金融市场的复杂局势下,黄金价格再度成为焦点。周四(9月19日)欧洲时段,黄金价格反弹至2585美元/盎司附近。中东局势进一步紧张以及美联储大幅降息50个基点,令市场避险情...

09月19日 18:37

汇通财经APP讯——周四(9月19日),在美联储降息50个基点后,市场随之出现了明显反应。伦敦金属交易所(LME)三个月期铜价格上涨1.1%,创下两个月高位,达到每吨9548美元。上海期货交易所主力1...

09月19日 16:53

汇通财经APP讯——随着国际基准布油价格上周跌至每桶70美元以下,大型燃料工业消费者纷纷买入多头合约,在衍生品市场对冲未来燃油价格飙升的风险。上周,随着从油价上涨中获利的场外交易加速,布油掉期交易商的...

09月19日 15:47

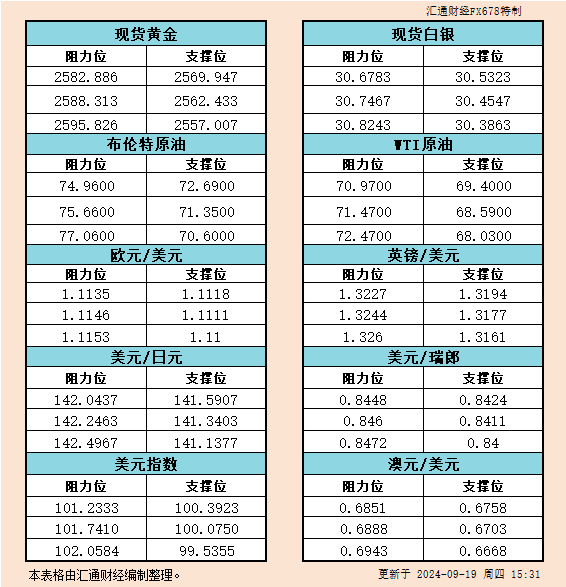

汇通财经APP讯——9月19日欧市黄金、白银、原油、美元指数、欧元、英镑、日元、瑞郎、澳元支撑阻力位一览。 src=http://caiji.3g.cnfol.com/colect/202409/19...

09月19日 15:47

汇通财经APP讯——白银在周四亚洲时段重拾上涨势头,目前交投于30.55美元附近,似乎有望进一步上涨。 src=http://caiji.3g.cnfol.com/colect/202409/19/2...

09月19日 15:00

汇通财经APP讯——中国银行广东省分行王刚称,周三美日先抑后扬当日收盘持平报142.37。美联储降息幅度超意外,很明显美联储正试图在美国经济放缓之前提供支持。接下来焦点转向周五日本央行利率决议和日本8...

09月19日 14:14

汇通财经APP讯——在美联储降息50个基点并暗示未来几个月将进一步宽松之后,周四(9月19日)亚市盘中,日本股市和美国股指期货双双上涨。MSCI区域股指创下近一周最大涨幅,而美国股指期货上涨,此前标普...

09月19日 14:14

汇通财经APP讯—— 周四(9月19日)亚市盘中,日元兑美元的跌幅一度达到1.17%,隔夜美联储降息以及美联储主席鲍威尔发表讲话后,交易员权衡日本和美国之间收益率差异的前景。 src=http://...

09月19日 14:14

汇通财经APP讯——美联储主席鲍威尔在美联储大幅下调基准利率50个基点后举行的记者招待会上坚称,此举一方面不是为了支持现任总统拜登,另一方面也不是为了应对即将到来的经济崩溃。鲍威尔一开始就承认,最近的...

09月19日 14:14