2021年商品期货行情波动剧烈,2022年整体波动率或有望降低。国贸期货分析称,随着“双碳”行动不断推进,大宗商品供需格局将面临重塑。一方面,高能耗、高碳排放行业供给释放或将持续受到影响,如煤炭、钢铁、电解铝等,作为能源消耗密集行业,面临较大减碳压力;另一方面,新能源、新基建等绿色低碳产业的高速发展将给部分商品带来新的需求增量。

从国内期货市场整体来看,恒泰期货认为,煤焦矿基本面趋于宽松,价格运行中枢存下移空间;钢材需求上半年表现或好于下半年,价格运行中枢预计下移;铜供需小幅过剩,价格呈震荡偏弱态势;原油供需紧张格局缓解,价格中枢有望回落;沥青、甲醇、PVC、LLDPE和PP等化工品基本面供需改善,价格震荡偏弱为主;猪周期下行阶段进入尾声,猪价围绕养殖成本线震荡,重心上移;玉米产需缺口仍存,价格维持高位震荡;油强粕弱格局延续,豆油有望前低后高,大豆供需改善,豆粕承压偏弱。

敦和资管首席经济学家徐小庆则指出,从商品交易逻辑来讲,2022年更多应该是转向需求端。2022年由于碳中和所带来的行政性的限产行为会减少,供给对商品投资影响将下降,商品的交易逻辑更多转向需求端。商品需求可以分为中国投资需求和美国消费需求两块。2022年上半年,中国稳增长政策刺激国内需求,美国消费需求虽然放缓,但具有一定韧性,期间需求下降并不明显。因此,商品总需求具有一定支撑。2022年下半年,商品较大风险来自海外。中国稳增长政策的边际效应面临递减,以美国为代表的海外消费需求可能出现较大下滑,使得商品需求下降。

多数商品价格重心料将下移

广发期货党总支书记兼董事长罗满生称,在最近两年海外持续“放水”阶段性结束后,全球经济大概率见顶回落,大宗商品需求也随着经济见顶而阶段性回落,而供给端扰动则会逐渐消退,预期2022年商品整体重心将呈现下移态势。

一德期货称,展望2022年,根据信用周期的领先性,PPI将面临下行压力。因下游利润下滑态势短期仍难改变,2022年原料库存面临去库压力,而PPI主要和原料库存变动更为同步,原料去库也会导致PPI下行压力加大。因上游供给政策修正,供需缺口有望闭合,虽然工业品需求2022年下行斜率有望放缓,但因供应逐步转为过剩,在需求下行周期未扭转前,工业品仍面临下行压力。

中泰证券报告预计,2022年全球大宗商品价格将下行。2021年各类大宗商品价格轮番上涨,使得市场纷纷议论新一轮价格上行周期的开启。但通过对近100多年来40种大宗商品实际价格走势的综合分析发现,即便考虑到2021年大宗商品价格显著上涨,全球大宗商品实际价格仍处于下行周期。按照30-35年的周期时间来估算,下一次价格低点很可能出现在2026年左右,距当前还有约四五年的时间,之后实际价格上行周期才会开启。

花旗银行认为大宗商品将不会有新的超级周期,预计未来两年基本金属将跑赢能源和大部分大宗商品。Ed Morse等花旗分析师表示,一些分析师认为过去一年半大宗商品的出色表现将持续,推动一个将会持续一段时间的新超级周期。我们不同意这一观点,预计从2022年一季度末开始能源成本将“大幅”下降,下半年农产品价格将下跌这些趋势将“对整体通胀和CPI产生切实影响”。受碳中和影响,工业金属——特别是铝和铜——可能在短期或中期向好。

不过,也有机构有着不同的观点,投行高盛仍旧看涨大宗商品。

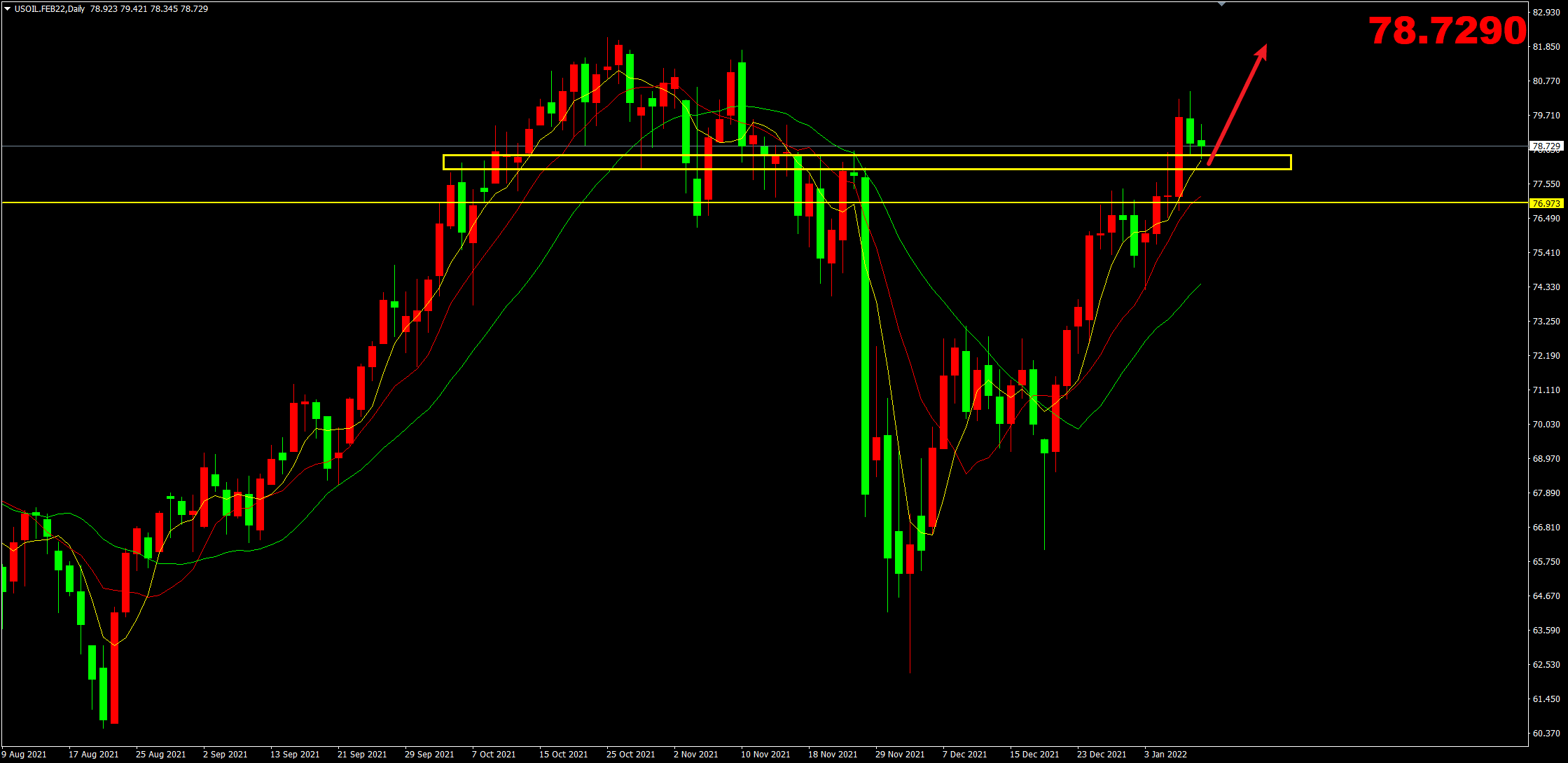

高盛集团大宗商品研究全球主管Jeff Currie近日表示,该行“极度看涨”大宗商品,并认为可能出现长达10年的超级周期。Currie称,新年伊始,能源、金属和农业市场的失衡错配程度创下记录新高。金融体系中仍有大量资金,而大宗商品的投资仓位却很低,这为油价和其它大宗商品价格进一步上涨奠定了基础。

Currie表示,目前最佳投资之地是大宗商品,特别是考虑到美联储的政策转向(意指美联储决定今年晚些时候开始加息),我们认为,将再次出现大宗商品和实物资产整体表现超越平均水平的一年。

高盛重申了其2020年10月的核心观点。当时该行表示,大宗商品正在启动一个可能持续数年甚至10年的超级周期。在疫情继续威胁需求和投资之际,石油市场尤其可能吃紧,即使OPEC+逐步增产供应市场。

Currie称,当今世界上仅有两个国家可以比2020年1月生产更多的石油,即沙特阿拉伯和阿联酋,其他国家都在努力增产以达到疫情前的水平。

媒体公布的一项调查显示,OPEC2021年12月石油产量增幅再次低于与盟友达成协议的计划增幅,突显出在全球需求从疫情中复苏之际,产能限制正在抑制供应。调查发现,OPEC的12月日产量为2780万桶,较上月增加7万桶,但低于供应协议所允许的日增25.3万桶。

Currie称,在接下来的3至6个月内,这个市场有可能变得非常吃紧。高盛对布伦特原油第一季度的目标价为每桶85美元,但这是假设伊朗产量将于今年晚些时候回归市场的情况下得出的,然而现在看起来这越来越不可能。如果伊朗没有恢复出口,我们今年可能会看到油价达到每桶95美元。

仁桥资产总经理夏俊杰展望2022年行情也表示,2022年最大的不确定变量是通胀,无论是油价还是农产品价格,都存在供给或成本方面的一系列约束,价格易涨难跌。

关注“双碳”背景下结构性机会

黑色系:在“双碳”政策的影响下,钢厂利润重心整体上移

在“双碳”背景下,钢铁行业盈利分化,产品供给受限。随着中国钢铁行业碳达峰实施方案以及碳中和技术路线图制定工作的逐步完成,钢铁行业将在供需结构、进出口结构、产业集中度等多方面迎来新变化。2021年12月15日,冶金工业规划研究院发布2022中国和全球钢铁需求预测,2021年我国钢材消费量为9.54亿吨,同比下降4.7%;2022年我国钢材需求量为9.47亿吨,同比下降0.7%。

关于2022年的钢材市场,中信期货表示,在“双碳”推进的背景下,预计供给端的扰动将持续存在,但在吸取2021年的经验教训后,预计减产推进的节奏将相对平缓。在驱动钢价的因素中,需求将占据主导地位,供给在多数时候将被动跟随需求进行调节。在地产周期性转弱的背景下,钢价的的中枢相较于2021年将出现下移。

《中国冶金报》专家近日文章则指出,2022年上半年钢厂利润存在一定压缩空间。一方面,目前钢厂的利润水平处在比较高的位置,且后期限产政策存在阶段性纠偏的可能,那么在3月中旬主要地区限产政策结束之后,如果没有新的限产政策出台,钢厂供应大概率环比回升。另一方面,原料供应特别是铁矿石供应在2022年上半年变化并不是很大,并且因为限产预期一直存在,钢厂自身的铁矿石库存一直比较少。一旦钢厂复产的预期兑现,则原料价格的表现可能会阶段性强于成材。

从2022年全年来看,螺纹钢市场将呈现供需双降格局,且螺纹钢需求降幅略大于供给,全年螺纹钢价格重心将下移。但2022年上半年钢材需求存在边际修复的可能,甚至不排除在第2季度需求旺季时出现超预期增长,所以螺纹钢价格运行总体上可能呈前高后低走势。另外,在“双碳”政策的影响下,钢厂利润重心整体上移,不过2022年前两个季度钢厂生产积极性仍然较高,利润存在回落风险。

国信期货表示,展望2022年后市,随着中美等主要经济体不约而同加大新能源新基建等创新行业投入,叠加中国有色行业提出2025年提前实现碳拐点的目标,这使得与新能源新新基建及碳拐点碳中和概念高度相关的有色金属板块预计将呈现估值由传统周期性重工业向高估值创新材料板块靠拢,预计金融市场投资偏好对有色金属等大宗商品板块较有利,预计2022年春季后有色价格仍以恢复震荡偏强态势为主,在不出现宏观系统系风险的前提下,铜铝为首的有色金属价格仍具有较强结构性支持,短期铜价若能突破75000元/吨附近将朝向80000元/吨附近,短期铝价若能突破23000元/吨附近将朝向26000元/吨附近,更多聚焦铜等有色金属中长期趋势向上突破时的量能支持。

美银美林金属研究主管Michael Widmer认为,铜市轻微的供不应求将帮助2022年铜均价比2021年上涨5.4%,至每吨9813美元。全球增长预计将保持健康,供应链瓶颈可能缓解,为铜价提供支撑,预计2022年铜缺口将达到37000吨。不利因素包括对中国房地产行业健康状况和全球汽车生产的担忧。铜库存也保持在极低水平,矿山供应增加应该会导致2022年晚些时候基本面放松,到2023年市场可能会变成过剩。该公司预计2022年铝均价每吨3125美元,比2021年上涨26%;预计2022年镍均价每吨22125美元,上涨19%。

美国银行全球大宗商品主管Francisco Blanch近日表示,我们看好2022年的铝价,认为铝价会继续走高,主要是受到能源成本上涨的推动。该行预计全球铝市场2022年将出现25.4万吨的缺口,2023年将出现187.6万吨的缺口。预计铝现货价格今年平均为每吨3125美元,比2021年的平均水平上涨26%。

【原创声明】本文由及一期货 海临风 原创整编,由及一期货 塔伦 校对,作为2021年终专题的一篇文章,希望为投资者的2022年交易提供参考,转载请标明来源,谢谢!

返回外汇网首页,查看更多>>

返回外汇网首页,查看更多>>