е‘ЁдёҖ(2жңҲ14ж—Ҙ)йҡҸзқҖеёӮеңәеҜҶеҲҮе…іжіЁдҝ„д№Ңзҙ§еј еұҖеҠҝпјҢзҫҺе…ғиҝҪйҡҸ2е№ҙжңҹзҫҺеҖә收зӣҠзҺҮж¶ЁеҠҝпјҢе…‘еӨҡж•°еҸ‘иҫҫеёӮеңәиҙ§еёҒиө°й«ҳгҖӮCOMEXй»„йҮ‘жңҹиҙ§еҲӣиҝ‘3дёӘжңҲжқҘзҡ„жңҖй«ҳ收зӣҳд»·пјҢиӮЎеёӮдёӢи·ҢгҖҒйҖҡиғҖжӢ…еҝ§е’Ңдҝ„д№Ңе…ізі»зҙ§еј еҢ–жҸҗжҢҜдәҶеҜ№й»„йҮ‘зҡ„йҒҝйҷ©жҠ•иө„йңҖжұӮгҖӮжІ№д»·еӨ§ж¶ЁпјҢзҫҺжІ№иҮӘ2014е№ҙд»ҘжқҘйҰ–ж¬ЎзӘҒз ҙжҜҸжЎ¶95зҫҺе…ғпјҢдҝ„зҪ—ж–Ҝе’Ңд№Ңе…Ӣе…°д№Ӣй—ҙзҡ„ең°зјҳж”ҝжІ»зҙ§еј еұҖеҠҝдҪҝеёӮеңәеӨ„дәҺзҙ§еј зҠ¶жҖҒпјҢ并且д№ҹжіўеҠЁзҺҮеұ…й«ҳдёҚдёӢгҖӮ

е•Ҷе“Ғ收зӣҳж–№йқўпјҢзәҪзәҰе•Ҷе“ҒдәӨжҳ“жүҖ4жңҲдәӨеүІзҡ„й»„йҮ‘жңҹиҙ§дёҠж¶Ё1.5пј…пјҢз»“з®—д»·жҠҘ1869.40зҫҺе…ғ/зӣҺеҸёгҖӮWTIВ 3жңҲеҺҹжІ№жңҹиҙ§ж”¶ж¶Ё2.36зҫҺе…ғпјҢж¶Ёе№…2.53%пјҢжҠҘ95.46зҫҺе…ғ/жЎ¶пјӣеёғдјҰзү№4жңҲеҺҹжІ№жңҹиҙ§ж”¶ж¶Ё2.04зҫҺе…ғпјҢж¶Ёе№…2.16%пјҢжҠҘ96.48зҫҺе…ғ/жЎ¶гҖӮВ

зҫҺиӮЎж”¶зӣҳжғ…еҶөпјҡж Үжҷ®500жҢҮж•°дёӢи·Ң0.4%пјҢжҠҘ4401.67зӮ№пјӣйҒ“зҗјж–Ҝе·Ҙдёҡе№іеқҮжҢҮж•°дёӢи·Ң0.5%пјҢжҠҘ34566.17зӮ№пјӣзәіж–Ҝиҫҫе…Ӣз»јеҗҲжҢҮж•°жҢҒе№іпјҢжҠҘ13790.92зӮ№пјӣзҪ—зҙ 2000жҢҮж•°дёӢи·Ң0.5%пјҢжҠҘ2020.79зӮ№гҖӮ

е‘ЁдәҢеүҚзһ»

| ж—¶й—ҙ |

еҢәеҹҹ |

жҢҮж Ү |

еүҚеҖј |

йў„жөӢеҖј |

| 07:50 |

ж—Ҙжң¬ |

第еӣӣеӯЈеәҰеӯЈи°ғеҗҺе®һйҷ…GDPеӯЈзҺҮеҲқеҖј(%) |

-0.9 |

1.5 |

| 07:50 |

ж—Ҙжң¬ |

第еӣӣеӯЈеәҰеӯЈи°ғеҗҺе®һйҷ…GDPе№ҙеҢ–еӯЈзҺҮеҲқеҖј(%) |

-3.6 |

6 |

| 07:50 |

ж—Ҙжң¬ |

第еӣӣеӯЈеәҰеӯЈи°ғеҗҺеҗҚд№үGDPеӯЈзҺҮеҲқеҖј(%) |

-1 |

0.8 |

| 15:00 |

иӢұеӣҪ |

12жңҲдёүдёӘжңҲILOеӨұдёҡзҺҮ(%) |

4.1 |

4.1 |

| 15:00 |

иӢұеӣҪ |

12жңҲILOеӨұдёҡдәәж•°(дёҮдәә) |

-12.8 |

|

| 15:00 |

иӢұеӣҪ |

1жңҲеӨұдёҡзҺҮ(%) |

4.7 |

|

| 18:00 |

欧е…ғеҢә |

12жңҲеӯЈи°ғеҗҺиҙёжҳ“еёҗ(дәҝ欧е…ғ) |

-13 |

|

| 18:00 |

欧е…ғеҢә |

2жңҲZEWз»ҸжөҺжҷҜж°”жҢҮж•° |

49.4 |

|

| 18:00 |

еҫ·еӣҪ |

2жңҲZEWз»ҸжөҺжҷҜж°”жҢҮж•° |

51.7 |

55 |

| 18:00 |

欧е…ғеҢә |

第еӣӣеӯЈеәҰеӯЈи°ғеҗҺGDPеӯЈзҺҮдҝ®жӯЈеҖј(%) |

0.3 |

0.3 |

| 18:00 |

欧е…ғеҢә |

第еӣӣеӯЈеәҰеӯЈи°ғеҗҺGDPе№ҙзҺҮдҝ®жӯЈеҖј(%) |

4.6 |

4.6 |

| 21:30 |

зҫҺеӣҪ |

1жңҲPPIе№ҙзҺҮ(%) |

9.7 |

9 |

| 21:30 |

зҫҺеӣҪ |

1жңҲж ёеҝғPPIе№ҙзҺҮ(%) |

8.3 |

7.8 |

| еҮҢжҷЁ05:30 |

зҫҺеӣҪ |

жҲӘиҮі2жңҲ11ж—ҘеҪ“е‘ЁAPIеҺҹжІ№еә“еӯҳеҸҳеҠЁ(дёҮжЎ¶) |

-202.5 |

|

| еҮҢжҷЁ05:30 |

зҫҺеӣҪ |

жҲӘиҮі2жңҲ11ж—ҘеҪ“е‘ЁAPIжұҪжІ№еә“еӯҳеҸҳеҠЁ(дёҮжЎ¶) |

-113.8 |

|

08:30В жҫіжҙІиҒ”еӮЁе…¬еёғиҙ§еёҒж”ҝзӯ–дјҡи®®зәӘиҰҒ

еҮҢжҷЁ03:15В зҫҺеӣҪеҸӮи®®йҷўй“¶иЎҢ委е‘ҳдјҡеҜ№йІҚеЁҒе°”зҡ„зҫҺиҒ”еӮЁдё»еёӯжҸҗеҗҚиҝӣиЎҢжҠ•зҘЁпјҢеҗҢж—¶д№ҹеҜ№е…¶д»–еӣӣеҗҚзҫҺиҒ”еӮЁе®ҳе‘ҳзҡ„жҸҗеҗҚиҝӣиЎҢжҠ•зҘЁ

е…Ёзҗғдё»иҰҒеёӮеңәиЎҢжғ…дёҖи§Ҳ

зҫҺеӣҪиӮЎеёӮеҸҲз»ҸеҺҶдёҖдёӘи·Ңе®•иө·дјҸзҡ„дәӨжҳ“ж—ҘпјҢдәӨжҳ“е‘ҳ们дёҖиҫ№иҜ„дј°жңҖж–°зҡ„ең°зјҳж”ҝжІ»еұҖеҠҝпјҢдёҖиҫ№жӢ…еҝғзҫҺиҒ”еӮЁж”ҝзӯ–еӨұиҜҜгҖӮж•°ж¬Ўе°қиҜ•еҸҚеј№д№ӢеҗҺпјҢж Үжҷ®500жҢҮж•°иҝһз»ӯ第дёүеӨ©ж”¶дҪҺпјҢдҪҶи„ұзҰ»зӣҳдёӯдҪҺзӮ№пјҢзәіж–Ҝиҫҫе…Ӣ100жҢҮ数收й«ҳгҖӮзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮж”ҖеҚҮпјҢзҹӯжңҹ收зӣҠзҺҮйўҶж¶ЁпјҢжӣІзәҝжҒўеӨҚи¶Ӣе№іеҠҝеӨҙпјҢ2s10sзј©е°ҸгҖӮ

SandersВ MorrisВ Harrisи‘ЈдәӢй•ҝGeorgeВ BallиЎЁзӨәпјҢеҰӮжһңд»Ҙжҹҗз§Қж–№ејҸйҒҝе…Қдҝ„зҪ—ж–Ҝе’Ңд№Ңе…Ӣе…°д№Ӣй—ҙзҡ„жӯҰиЈ…еҶІзӘҒпјҢеҸҜиғҪдјҡеҮәзҺ°зҹӯжҡӮзҡ„йҮҠж”ҫжҖ§дёҠж¶ЁпјҢдҪҶд»ҚжңүеӨӘеӨҡжӢ…еҝ§дјҡйҳ»зўҚиӮЎеёӮеҮәзҺ°д»»дҪ•еҪўејҸзҡ„жҢҒз»ӯдёҠиЎҢпјҢзҺ°еңЁжҠ•иө„иҖ…еә”иҜҘжҸҗй«ҳзҺ°йҮ‘д»“дҪҚгҖӮеёӮеңәеҠЁиҚЎпјҢзҺ°йҮ‘дёәзҺӢгҖӮ

жҠ•иө„иҖ…дёҖзӣҙе°ҸеҝғзҝјзҝјпјҢиҮӘзҫҺиҒ”еӮЁ1жңҲд»Ҫдјҡи®®д»ҘжқҘпјҢеҜ№д»Ҡе№ҙеҠ жҒҜзҡ„жҠјжіЁе·Із»ҸиҫҫеҲ°6-7ж¬ЎпјҢиҖҢзҫҺиҒ”еӮЁе®ҳе‘ҳ12жңҲд»Ҫйў„жөӢеҸӘжңү3ж¬ЎгҖӮMarkoВ KolanovicзүөеӨҙзҡ„ж‘©ж №еӨ§йҖҡзӯ–з•ҘеёҲз§°пјҢе…ЁзҗғеёӮеңәжӯЈеңЁе®ҡд»·д»Ҡе№ҙдёҖеңәжҝҖиҝӣзҡ„иҙ§еёҒж”ҝзӯ–收зҙ§жөӘжҪ®пјҢиҖҢиҝҷдёҚеӨӘеҸҜиғҪе®Ңе…Ёе®һзҺ°пјҢеўһејәдәҶдёҺз»ҸжөҺе‘Ёжңҹзӣёе…ізҡ„иӮЎзҘЁзҡ„еҗёеј•еҠӣгҖӮ

иҙөйҮ‘еұһдёҺеҺҹжІ№

з”ұдәҺеӣҙз»•д№Ңе…Ӣе…°зҡ„ең°зјҳж”ҝжІ»зҙ§еј еұҖеҠҝжҢҒз»ӯпјҢеҜјиҮҙжҠ•иө„иҖ…йңҖжұӮеҶҚеәҰеҚҮжё©пјҢзҺ°иҙ§й»„йҮ‘е‘ЁдёҖеҚҮиҮіеҺ»е№ҙ11жңҲдёӯж—¬д»ҘжқҘзҡ„жңҖй«ҳж°ҙе№і1874.16зҫҺе…ғ/зӣҺеҸёгҖӮдҝ„зҪ—ж–ҜдёҺд№Ңе…Ӣе…°д№Ӣй—ҙзҡ„зҙ§еј е…ізі»дҪҝжҠ•иө„иҖ…йҮҚж–°е°Ҷй»„йҮ‘дҪңдёәдҝқеҖјжүӢж®өпјҢе°Ҫз®Ўдәә们и¶ҠжқҘи¶ҠзӣёдҝЎзҫҺиҒ”еӮЁе°ҶжҝҖиҝӣеҠ жҒҜд»ҘйҒҸеҲ¶еӣӣеҚҒе№ҙжқҘжңҖзғӯзҡ„йҖҡиғҖгҖӮ

ActivTradesй«ҳзә§еҲҶжһҗеёҲRicardoВ EvangelistaиЎЁзӨәпјҢеёӮеңәзҡ„еҸҚеә”жҳҜеҜ»жұӮйҒҝйҷ©иө„дә§пјҢеҪ“еүҚеҪўеҠҝејәзғҲж”ҜжҢҒиҝҷз§ҚиҙөйҮ‘еұһпјӣй»„йҮ‘дәӨжҳ“жүҖдәӨжҳ“еҹәйҮ‘е·Іиҝһз»ӯеӣӣе‘ЁеҪ•еҫ—иө„йҮ‘жөҒе…ҘпјҢиҖҢеңЁзәҪзәҰе•Ҷе“ҒдәӨжҳ“жүҖдәӨжҳ“й»„йҮ‘зҡ„еҜ№еҶІеҹәйҮ‘еңЁжҲӘиҮідёҠе‘ЁдәҢзҡ„дёҖе‘Ёд№ҹеўһеҠ дәҶеӨҡеӨҙд»“дҪҚпјӣдёҚиҝҮпјҢEvangelistaи®ӨдёәпјҢйҮ‘д»·зҡ„ж¶ЁеҠҝеңЁдёҖе®ҡзЁӢеәҰдёҠдјҡеҸ—еҲ°зҫҺиҒ”еӮЁж”¶зҙ§иҙ§еёҒж”ҝзӯ–зҡ„жӯҘдјҗе’Ңж—¶жңәзҡ„йҷҗеҲ¶гҖӮд»–иЎЁзӨәпјҢеҰӮжһңзҫҺиҒ”еӮЁйҮҮеҸ–жӣҙжҝҖиҝӣзҡ„иЎҢеҠЁпјҢзҫҺе…ғе°Ҷ继з»ӯиө°ејәпјҢиҝӣиҖҢеҜ№й»„йҮ‘дә§з”ҹеҺӢеҠӣгҖӮ

RJOВ Futuresй«ҳзә§еёӮеңәзӯ–з•ҘеёҲBobВ Haberkornз§°пјҢйҡҸзқҖиӮЎзҘЁеёӮеңәйҒӯжҠӣе”®пјҢзӣ®еүҚеёӮеңәеҮәзҺ°дәҶй»„йҮ‘йҒҝйҷ©д№°зӣҳгҖӮжң¬е‘Ёиҝҳе°Ҷжңүи®ёеӨҡйҮҚеӨ§з»ҸжөҺж•°жҚ®еҮәзӮүпјҢдё»иҰҒз„ҰзӮ№жҳҜйҖҡиғҖгҖӮ

В В В В

зҫҺжІ№дёҖеәҰж¶Ёиҝ‘3%пјҢеҲ·ж–°2014е№ҙ9жңҲд»ҘжқҘй«ҳзӮ№иҮі95.82зҫҺе…ғ/жЎ¶пјҢдҝ„зҪ—ж–Ҝе’Ңд№Ңе…Ӣе…°д№Ӣй—ҙзҡ„ең°зјҳж”ҝжІ»зҙ§еј еұҖеҠҝдҪҝеёӮеңәеӨ„дәҺзҙ§еј зҠ¶жҖҒпјҢ并且д№ҹжіўеҠЁзҺҮеұ…й«ҳдёҚдёӢгҖӮ

дҝ„зҪ—ж–ҜдёҖеҶҚеҗҰи®Өе…¶е…Ҙдҫөи®ЎеҲ’пјҢдҝ„зҪ—ж–ҜеӨ–й•ҝиЎЁзӨәе°ҶжҸҗ议继з»ӯдёҺиҘҝж–№иҝӣиЎҢеӨ–дәӨжҺҘи§ҰгҖӮдҝ„зҪ—ж–Ҝе…Ҙдҫөд№Ңе…Ӣе…°дёҚд»…дјҡжү°д№ұеҺҹжІ№дҫӣеә”пјҢиҝҳеҸҜиғҪеј•еҸ‘зҫҺеӣҪзҡ„жҠҘеӨҚжҖ§еҲ¶иЈҒгҖӮ

ICAPиғҪжәҗ专家ScottВ SheltonиЎЁзӨәпјҢйүҙдәҺеҜ№жІ№д»·зҡ„еҪұе“Қе°ҡдёҚжҳҺжң—пјҢиҖҢдё”еә“еӯҳеҮәдәҺд»Өдәәйҡҫд»ҘзҪ®дҝЎзҡ„дҪҺж°ҙе№іпјҢеёӮеңәиӮҜе®ҡж„ҹеҲ°жӢ…еҝ§е№¶еӣ жӯӨд№°е…ҘеҺҹжІ№гҖӮ

еӨ–жұҮ

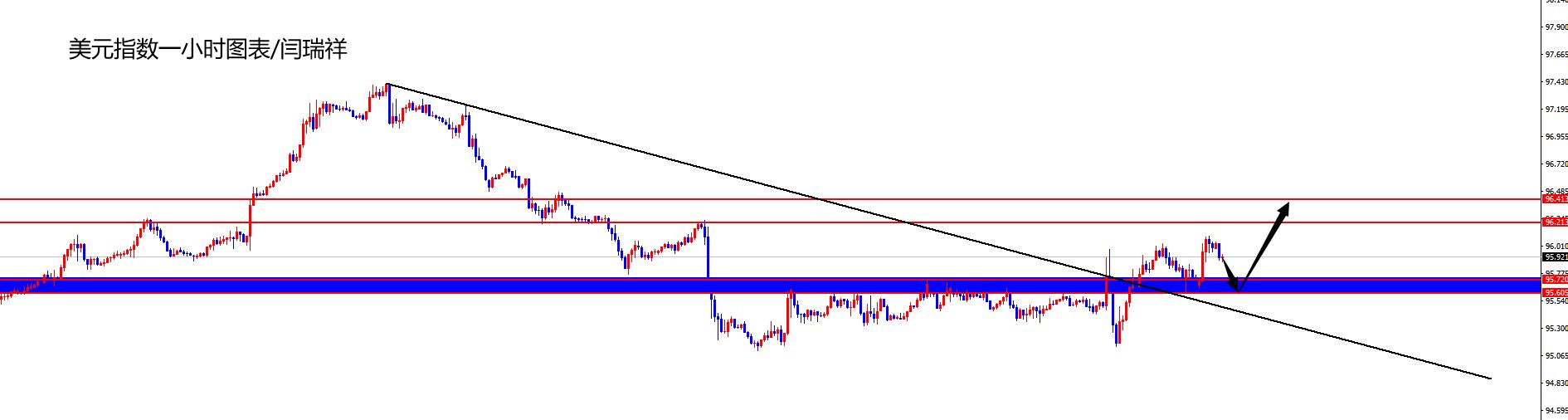

зҫҺе…ғжҢҮж•°е‘ЁдёҖи§ҰеҸҠдёӨе‘ЁжңҖй«ҳ96.44пјҢеңЁд№Ңе…Ӣе…°жҖ»з»ҹжіҪиҝһж–Ҝеҹәе°ұдҝ„зҪ—ж–Ҝе’ҢеҸҜиғҪзҡ„е…ҘдҫөзҪ®иҜ„еҗҺдёҖеәҰи·іж¶ЁпјҢд»–зҡ„еҸ‘иЁҖеҠ еү§дәҶжңҖиҝ‘еҜ№д№Ңе…Ӣе…°зҙ§еј еұҖеҠҝзҡ„жӢ…еҝ§гҖӮ

жіҪиҝһж–ҜеҹәзЁҚж—©иЎЁзӨәпјҢд»–еҗ¬иҜҙдҝ„зҪ—ж–ҜеҸҜиғҪеңЁе‘Ёдёүе…Ҙдҫөд№Ңе…Ӣе…°пјҢд»–е®ЈеёғиҝҷдёҖеӨ©е°Ҷдёәд№Ңе…Ӣе…°ж°‘ж—Ҹеӣўз»“ж—ҘгҖӮд»–жӯӨеүҚеҖҫеҗ‘дәҺж·ЎеҢ–иўӯеҮ»иҝ«еңЁзңүзқ«зҡ„иҜҙжі•гҖӮ

В

иҝҷз•ӘеҸ‘иЁҖд»ӨжҠ•иө„иҖ…зҙ§еј дёҚе·ІпјҢеңЁең°зјҳж”ҝжІ»й—®йўҳдёҚж–ӯеҚҮзә§д№Ӣйҷ…пјҢ他们зә·зә·иҪ¬еҗ‘зҫҺе…ғе’Ңе…¶д»–йҒҝйҷ©иҙ§еёҒпјҢдҪҶзҫҺе…ғжҢҮж•°дјјд№ҺеҫҲеҝ«еӣһеҲ°дәҶд№ӢеүҚзҡ„ж°ҙе№ігҖӮ

CambridgeВ GlobalВ PaymentsйҰ–еёӯеёӮеңәзӯ–з•ҘеёҲKarlВ SchamottaиЎЁзӨәпјҢжңҖеӨ§зҡ„й©ұеҠЁеӣ зҙ жҳҫ然жҳҜд№Ңе…Ӣе…°зҡ„зҙ§еј еұҖеҠҝгҖӮеёӮеңәе…ЁйқўеӨ„дәҺйҒҝйҷ©зҠ¶жҖҒгҖӮйҡҗеҗ«жіўеҠЁжҖ§дёҠеҚҮгҖӮ

зҫҺе…ғжҢҮж•°е°ҫзӣҳдёҠеҚҮ0.27%пјҢжҠҘ96.28пјҢжӯӨеүҚи§ҰеҸҠ2жңҲ1ж—Ҙд»ҘжқҘжңҖй«ҳзҡ„96.44пјӣ2е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮзӣҳдёӯдёҖеәҰдёҠж¶Ё12дёӘеҹәзӮ№иҮі1.62пј…пјҢеҗҺжқҘ涨幅收зӘ„иҮі8дёӘеҹәзӮ№гҖӮ

欧е…ғе…‘зҫҺе…ғи·Ң0.38пј…иҮі1.1307пјӣиҪ¬еҗ‘йҒҝйҷ©иө„дә§зҡ„ж“ҚдҪңзӣ–иҝҮдәҶ欧жҙІеӨ®иЎҢ收зҙ§иҙ§еёҒж”ҝзӯ–йў„жңҹзҡ„еҪұе“ҚгҖӮ欧жҙІеӨ®иЎҢиЎҢй•ҝжӢүеҠ еҫ·жңҖиҝ‘д№ҹйҮҚз”іпјҢд»»дҪ•ж”ҝзӯ–иЎҢеҠЁйғҪе°ҶжҳҜжёҗиҝӣзҡ„гҖӮBrownВ BrothersВ Harrimanзҡ„WinВ ThinеҶҷйҒ“пјҢеҜ№дәҺ欧е…ғжқҘиҜҙпјҢеҸҰдёҖдёӘеҺӢеҠӣеҢәжҳҜйқһж ёеҝғ欧е…ғеҢәеӣҪеҖә收зӣҠзҺҮпјҢе°Өе…¶жҳҜж„ҸеӨ§еҲ©дёҺеҫ·еӣҪеӣҪеҖә10е№ҙжңҹ收зӣҠзҺҮ差继з»ӯдёҠеҚҮгҖӮ

欧е…ғе…‘ж—Ҙе…ғдёӢи·Ң0.24пј…иҮі130.64пјӣ欧е…ғе…‘з‘һйғҺдёӢи·Ң0.5пј…иҮі1.0453пјҢиҝһз»ӯ第дәҢдёӘдәӨжҳ“ж—ҘдёӢи·Ңпјӣз‘һйғҺ兑欧е…ғиҮӘдёҠе‘Ёеӣӣ收зӣҳд»ҘжқҘдёҠж¶Ё1.2пј…пјҢжңүжңӣеҲӣеҮә2018е№ҙ8жңҲд»ҘжқҘжңҖеӨ§дёӨж—Ҙж¶Ёе№…гҖӮ

зҫҺе…ғе…‘ж—Ҙе…ғе°Ҹе№…дёҠжү¬пјҢжҠҘ115.54пјҢзҫҺе…ғе…‘з‘һйғҺи·Ң0.16%иҮі0.9244гҖӮиҚ·е…°еӣҪйҷ…йӣҶеӣўеӨ–жұҮзӯ–з•ҘеёҲВ FrancescoВ PesoleеңЁдёҖд»ҪжҠҘе‘ҠдёӯеҶҷйҒ“пјҢдҝ„д№ҢеұҖеҠҝзҡ„еҸ‘еұ•жҳҜеҶіе®ҡжң¬е‘ЁеёӮеңәиө°еҠҝзҡ„е…ій”®пјҢеҰӮжһңеұҖеҠҝжІЎжңүиҝӣдёҖжӯҘйҷҚзә§пјҢе°ҶеҜ№ж—Ҙе…ғпјҢз‘һйғҺе’ҢзҫҺе…ғжһ„жҲҗж”Ҝж’‘гҖӮ

иӢұй•‘е…‘зҫҺе…ғе°Ҹе№…дёӢи·Ң0.27пј…иҮі1.3528пјҢиӢұй•‘1дёӘжңҲйҡҗеҗ«жіўеҠЁзҺҮеҚҮиҮідёӨдёӘжңҲй«ҳдҪҚгҖӮ

жҫіе…ғе…‘зҫҺе…ғзӣҳдёӯдёҖеәҰдёӢи·Ң0.7пј…иҮі0.7086пјҢдҪҶе°ҫзӣҳи·Ң幅收зӘ„иҮі0.14пј…пјҢжҫіе…ғеҸ—еҲ°й»„йҮ‘д»·ж јдёҠж¶Ёе’Ңй•ҝзәҝжңәжһ„иҙҰжҲ·зҡ„д№°зӣҳжҸҗжҢҜгҖӮ

еӣҪйҷ…иҰҒй—»

гҖҗзҫҺеӣҪеңЈи·Ҝжҳ“ж–ҜиҒ”еӮЁдё»еёӯеёғжӢүеҫ·пјҡйҮҚз”іеёҢжңӣ7жңҲеүҚеҠ жҒҜ100дёӘеҹәзӮ№гҖӮйңҖиҰҒд»Ҙжңүз»„з»Үзҡ„ж–№ејҸеҜ№ж•°жҚ®еҒҡеҮәеҸҚеә”гҖӮи§үеҫ—жҲ‘зҡ„и®ЎеҲ’дёҚй”ҷпјҢйңҖиҰҒиҜҙжңҚеҗҢдәӢгҖӮжҖ»дҪ“жқҘзңӢпјҢйҖҡиҙ§иҶЁиғҖжҜ”йў„жңҹзҡ„иҰҒй«ҳеҫ—еӨҡпјӣзҫҺиҒ”еӮЁйңҖиҰҒеңЁдёӨе№ҙеҶ…жҺ§еҲ¶дҪҸйҖҡиғҖйў„жңҹгҖӮзҫҺиҒ”еӮЁеҝ…йЎ»еҗ‘дәә们дҝқиҜҒпјҢе®ғдјҡжҚҚеҚ«йҖҡиғҖзӣ®ж ҮгҖӮд»Қйў„жңҹд»Ҡе№ҙеӣҪеҶ…з”ҹдә§жҖ»еҖј(GDP)еўһй•ҝ3.5%-4%гҖӮиҮӘеҺ»е№ҙеӨҸеӯЈд»ҘжқҘпјҢдёҖзӣҙеңЁжҺЁеҠЁе§”е‘ҳдјҡеҠ еҝ«жӯҘдјҗпјӣеӣһйЎҫиҝҮеҺ»пјҢжң¬еҸҜд»Ҙжӣҙеҝ«ең°жҺЁеҠЁиө„дә§иҙӯд№°гҖӮеҝ…йЎ»еҜ№ж•°жҚ®еҒҡеҮәеҸҚеә”пјҢеңЁиҝҷдёӘж—¶д»ЈиҰҒжӣҙеҠ зҒөжҙ»гҖӮжҲ‘们е°ҶеңЁз¬¬дәҢеӯЈеәҰе’Ң第дёүеӯЈеәҰзңӢеҲ°йҮҚж–°ејҖж”ҫеҜ№GDPзҡ„еҪұе“ҚгҖӮеҫ—еҲ°зҡ„еҸҚйҰҲжҳҜдҫӣеә”й“ҫй—®йўҳеҸҜиғҪдјҡжҢҒз»ӯеҲ°2023е№ҙгҖӮжҲ‘жңүзӮ№жӢ…еҝғжҲ‘们иЎҢеҠЁдёҚеӨҹеҝ«пјӣеҰӮжһңжғіиҰҒе…ӢеҲ¶дёҖдәӣпјҢиҝҳжңүеҫҲй•ҝзҡ„и·ҜиҰҒиө°гҖ‘

гҖҗ欧жҙІеӨ®иЎҢиЎҢй•ҝжӢүеҠ еҫ·пјҡйҮҚз”ідёҚдјҡеңЁз»“жқҹиө„дә§иҙӯд№°д№ӢеүҚеҠ жҒҜгҖӮеӨ®иЎҢиҙ§еёҒж”ҝзӯ–еҫҖеҫҖеҸ–еҶідәҺз»ҸжөҺж•°жҚ®гҖӮ预计欧е…ғеҢә2022е№ҙдёҖеӯЈеәҰз»ҸжөҺеўһйҖҹеҸ—жҠ‘пјҢйҖҡиғҖж–ҷе°ҶеңЁе№ҙеҶ…еӣһиҗҪгҖ‘

гҖҗOPECз§ҳд№Ұй•ҝBarkindoпјҡжҠ•иө„ж°ҙе№іеҒҸдҪҺе’Ңең°зјҳж”ҝжІ»йЈҺйҷ©жӯЈеңЁжҺЁй«ҳжІ№д»·пјҢOPECеҜ№иғҪеҗҰж»Ўи¶іеҺҹжІ№йңҖжұӮж„ҹеҲ°еҝ§еҝғеҝЎеҝЎпјҢOPECеҜ№йҖҡиҝҮеӨ–дәӨйҖ”еҫ„еҢ–и§Јд№Ңе…Ӣе…°еҚұжңәзҡ„еүҚжҷҜж„ҹеҲ°д№җи§ӮгҖ‘

гҖҗдјҠжң—еӨ–й•ҝпјҡиӢҘзҫҺ欧жҖҒеәҰи®ӨзңҹпјҢз»ҙд№ҹзәіи°ҲеҲӨеҸҜиғҪеңЁзҹӯж—¶й—ҙеҶ…иҫҫжҲҗеҚҸи®®гҖ‘еҪ“ең°ж—¶й—ҙ2жңҲ14ж—ҘпјҢдјҠжң—еӨ–й•ҝйҳҝеҚңжқңжӢүеёҢжү¬иЎЁзӨәпјҢеҰӮжһңзҫҺеӣҪе’ҢиӢұгҖҒжі•гҖҒеҫ·дёүеӣҪи®ӨзңҹеұҘиЎҢдјҠж ёй—®йўҳе…ЁйқўеҚҸ议规е®ҡзҡ„д№үеҠЎпјҢйӮЈд№Ҳз»ҙд№ҹзәіи°ҲеҲӨеҸҜиғҪеңЁзҹӯж—¶й—ҙеҶ…иҫҫжҲҗеҚҸи®®гҖӮд»–ејәи°ғпјҢдјҠжң—еёҢжңӣе°Ҫж—©иҫҫжҲҗеҚҸи®®пјҢеҰӮжһңд»ҠеӨ©иғҪиҫҫжҲҗеҚҸи®®гҖҒи§ЈйҷӨеҜ№дјҠеҲ¶иЈҒпјҢйӮЈе°ұжҜ”жҳҺеӨ©еҶҚиҫҫжҲҗеҚҸи®®иҰҒеҘҪгҖӮйҳҝеҚңжқңжӢүеёҢжү¬иҝҳиҜҙпјҢдјҠжң—д»Ҙи®Өзңҹзҡ„жҖҒеәҰеҸӮеҠ дәҶз»ҙд№ҹзәіи°ҲеҲӨпјҢжҸҗеҮәдәҶе»әи®ҫжҖ§зҡ„жҸҗи®®пјҢдјҠжң—е·ІеҮҶеӨҮеҘҪиҫҫжҲҗдёҖдёӘеҘҪеҚҸи®®гҖӮ(еӨ®и§Ҷ)

гҖҗж‘©ж №еӨ§йҖҡзӯ–з•ҘеёҲпјҡеҖәеҲёдәӨжҳ“е‘ҳеҜ№зҫҺиҒ”еӮЁзҡ„й№°жҙҫзЁӢеәҰе®ҡд»·иҝҮй«ҳгҖ‘MarkoВ KolanovicзүөеӨҙзҡ„ж‘©ж №еӨ§йҖҡзӯ–з•ҘеёҲз§°пјҢе…ЁзҗғеёӮеңәжӯЈеңЁе®ҡд»·д»Ҡе№ҙдёҖеңәжҝҖиҝӣзҡ„иҙ§еёҒж”ҝзӯ–收зҙ§жөӘжҪ®пјҢиҖҢиҝҷдёҚеӨӘеҸҜиғҪе®Ңе…Ёе®һзҺ°пјҢеўһејәдәҶдёҺз»ҸжөҺе‘Ёжңҹзӣёе…ізҡ„иӮЎзҘЁзҡ„еҗёеј•еҠӣгҖӮйүҙдәҺзҫҺиҒ”еӮЁж–ҷе°ҶеңЁ3жңҲиҝӣиЎҢдёүе№ҙжқҘзҡ„йҰ–ж¬ЎеҠ жҒҜпјҢ2е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮе·Із»ҸйЈҷеҚҮйҖҫ80дёӘеҹәзӮ№пјҢиҫҫеҲ°2019е№ҙжң«д»ҘжқҘзҡ„жңҖй«ҳж°ҙе№ігҖӮиҝҷеҠ еү§дәҶеҜ№е…Ёзҗғиө„жң¬зҡ„з«һдәүпјҢ并жү“еҮ»дәҶ科жҠҖиӮЎе’ҢеһғеңҫеҖәзӯүй«ҳдј°еҖјиө„дә§гҖӮзӯ–з•ҘеёҲ们и®ӨдёәпјҢеҸ‘иҫҫеӣҪ家收зҙ§иҙ§еёҒж”ҝзӯ–зҡ„еҪұе“ҚеҸҜиғҪдјҡиў«дёӯеӣҪеӨ®иЎҢиҪ¬еҗ‘иҙ§еёҒе®ҪжқҫйғЁеҲҶжҠөж¶ҲгҖӮиҖҢдё”пјҢдҝ„д№ҢеұҖеҠҝжңүеҸҜиғҪиҝ«дҪҝдё»иҰҒеӨ®иЎҢзј“е’Ңй№°жҙҫз«ӢеңәгҖӮ

еӣҪеҶ…иҰҒй—»

гҖҗжҳҘиҠӮеҗҺеӨ®иЎҢеҮҖеӣһз¬ји¶…дёҮдәҝе…ғпјҢеҲҶжһҗеёҲйў„жңҹжң¬жңҲMLFзӯүйҮҸжҲ–е°Ҹе№…еҠ йҮҸз»ӯдҪңеҸҜиғҪеӨ§гҖ‘жҚ®дёңж–№иҙўеҜҢChoiceж•°жҚ®з»ҹи®ЎпјҢDR007иҝ‘5ж—Ҙе№іеқҮеҲ©зҺҮдёә2.0097%пјҢдәҰеӨ„дәҺ7еӨ©жңҹйҖҶеӣһиҙӯеҲ©зҺҮдёӢж–№гҖӮ2жңҲ7ж—Ҙд»ҘжқҘпјҢжҲӘиҮі2жңҲ14ж—ҘпјҢйҖҶеӣһиҙӯеҸЈеҫ„дёӢе…¬ејҖеёӮеңәж“ҚдҪңеҮҖеӣһз¬јиө„йҮ‘иҫҫ10100дәҝе…ғгҖӮи°ҲеҸҠ2жңҲд»ҪMLFз»ӯдҪңжғ…еҶөпјҢдёңж–№йҮ‘иҜҡиҜ„зә§зӣёе…іеҲҶжһҗеёҲйў„и®ЎпјҢжң¬жңҲMLFе°ҶдҝқжҢҒзӯүйҮҸжҲ–е°Ҹе№…еҠ йҮҸз»ӯдҪңгҖӮзӣ®еүҚпјҢдёӯз«ҜеёӮеңәеҲ©зҺҮе·ІеӨ„дәҺиҫғдҪҺж°ҙе№ігҖӮе…¶дёӯпјҢе…·жңүд»ЈиЎЁжҖ§зҡ„1е№ҙжңҹе•Ҷдёҡ银иЎҢ(AAAзә§)еҗҢдёҡеӯҳеҚ•еҲ°жңҹ收зӣҠзҺҮе·ІйҷҚиҮі2.4%иҮі2.5%пјҢжҳҺжҳҫдҪҺдәҺ1е№ҙжңҹMLFеҲ©зҺҮгҖӮжӯӨеӨ–пјҢжҚ®1жңҲд»ҪйҮ‘иһҚж•°жҚ®жҳҫзӨәпјҢдҝЎиҙ·иҝҺжқҘвҖңејҖй—ЁзәўвҖқпјҢзӨҫиһҚгҖҒM2иҙ§еёҒдҫӣеә”йҮҸеҗҢжҜ”еқҮжҳҺжҳҫеҠ йҖҹгҖӮдёҚиҝҮеңЁеҪ“еүҚз»ҸжөҺдёӢиЎҢеҺӢеҠӣиҫғеӨ§иғҢжҷҜдёӢпјҢиҙ§еёҒж”ҝзӯ–д»ҚйңҖз«Ӣи¶ізЁіеўһй•ҝпјҢ继з»ӯжҺЁиҝӣе®ҪдҝЎз”ЁиҝҮзЁӢеҗ‘зәөж·ұеҸ‘еұ•гҖӮеӣ жӯӨпјҢе°Ҫз®ЎеҪ“еүҚеёӮеңәеҲ©зҺҮе·ІдҪҺдәҺMLFеҲ©зҺҮпјҢдҪҶдёәдәҶвҖңеј•еҜјйҮ‘иһҚжңәжһ„жңүеҠӣжү©еӨ§иҙ·ж¬ҫжҠ•ж”ҫвҖқпјҢMLFеҸҳеҢ–и¶ӢеҠҝжҜ”иҫғз¬ҰеҗҲеҪ“еүҚзҡ„иҙ§еёҒж”ҝзӯ–еҸ–еҗ‘гҖӮ(иҜҒеҲёж—ҘжҠҘ)

гҖҗж–°иҖҒеҹәе»әеҸҢз®ЎйҪҗдёӢВ зЁіжҠ•иө„еҠ з ҒгҖ‘жҳҘиҠӮиҝҮеҗҺпјҢдёҚе°‘ең°ж–№е°ұеҸ¬ејҖвҖңж–°жҳҘ第дёҖдјҡвҖқеҠЁе‘ҳйғЁзҪІпјҢдёҖзі»еҲ—йҮҚеӨ§йЎ№зӣ®йӣҶдёӯејҖе·ҘпјҢж–°иҖҒеҹәе»әйҪҗеҸ‘еҠӣпјҢзЁіжҠ•иө„вҖңиҷҺеҠӣвҖқе…ЁејҖгҖӮжҚ®дёҚе®Ңе…Ёз»ҹи®ЎпјҢжҲӘиҮі2жңҲ14ж—ҘпјҢе·ІжңүеҢ—дә¬гҖҒдёҠжө·гҖҒеұұдёңгҖҒжөҷжұҹзӯүеҚҒдҪҷзңҒеёӮе…¬еёғдәҶ2022е№ҙйҮҚеӨ§йЎ№зӣ®жҠ•иө„еҗҚеҚ•пјҢжҖ»жҠ•иө„йўқеҗҲи®Ўи¶…иҝҮеҚҒдёҮдәҝе…ғгҖӮеҹәзЎҖи®ҫж–Ҫе»әи®ҫе°Өе…¶жҳҜдәӨйҖҡгҖҒиғҪжәҗйўҶеҹҹд»ҚжҳҜеҸ‘еҠӣйҮҚзӮ№пјҢ5GгҖҒж•°жҚ®дёӯеҝғе»әи®ҫзӯүж–°еҹәе»әд№ҹиў«иөӢдәҲжӣҙеӨҡжңҹеҫ…гҖӮ(з»ҸжөҺеҸӮиҖғжҠҘ)

иҝ”еӣһеӨ–жұҮзҪ‘йҰ–йЎөпјҢжҹҘзңӢжӣҙеӨҡ>>

иҝ”еӣһеӨ–жұҮзҪ‘йҰ–йЎөпјҢжҹҘзңӢжӣҙеӨҡ>>

дёӯйҮ‘еңЁзәҝеӨ–жұҮзҪ‘еЈ°жҳҺпјҡдёӯйҮ‘еңЁзәҝеӨ–жұҮзҪ‘иҪ¬иҪҪдёҠиҝ°еҶ…е®№пјҢдёҚиЎЁжҳҺиҜҒе®һе…¶жҸҸиҝ°пјҢд»…дҫӣжҠ•иө„иҖ…еҸӮиҖғпјҢ并дёҚжһ„жҲҗжҠ•иө„е»әи®®гҖӮжҠ•иө„иҖ…жҚ®жӯӨж“ҚдҪңпјҢйЈҺйҷ©иҮӘжӢ…гҖӮ