展望二季度,全球新冠疫情的走向显然仍将牵动人心。面对新冠疫情,很多国家希望先给经济按下暂停键,挽救生命,然后再逐步把经济唤醒。如果这种方式行之有效,将证明现代政府的聪明才智。但更可能的结果是,会出现很多始料未及的情形。柏林智库Forum New Economy的经济学家Simon Tilford称:“我们正处在未知的领域。不可避免地,很多时候只能靠猜。”

随着市场步入4月,二季度行情已正式开篇。

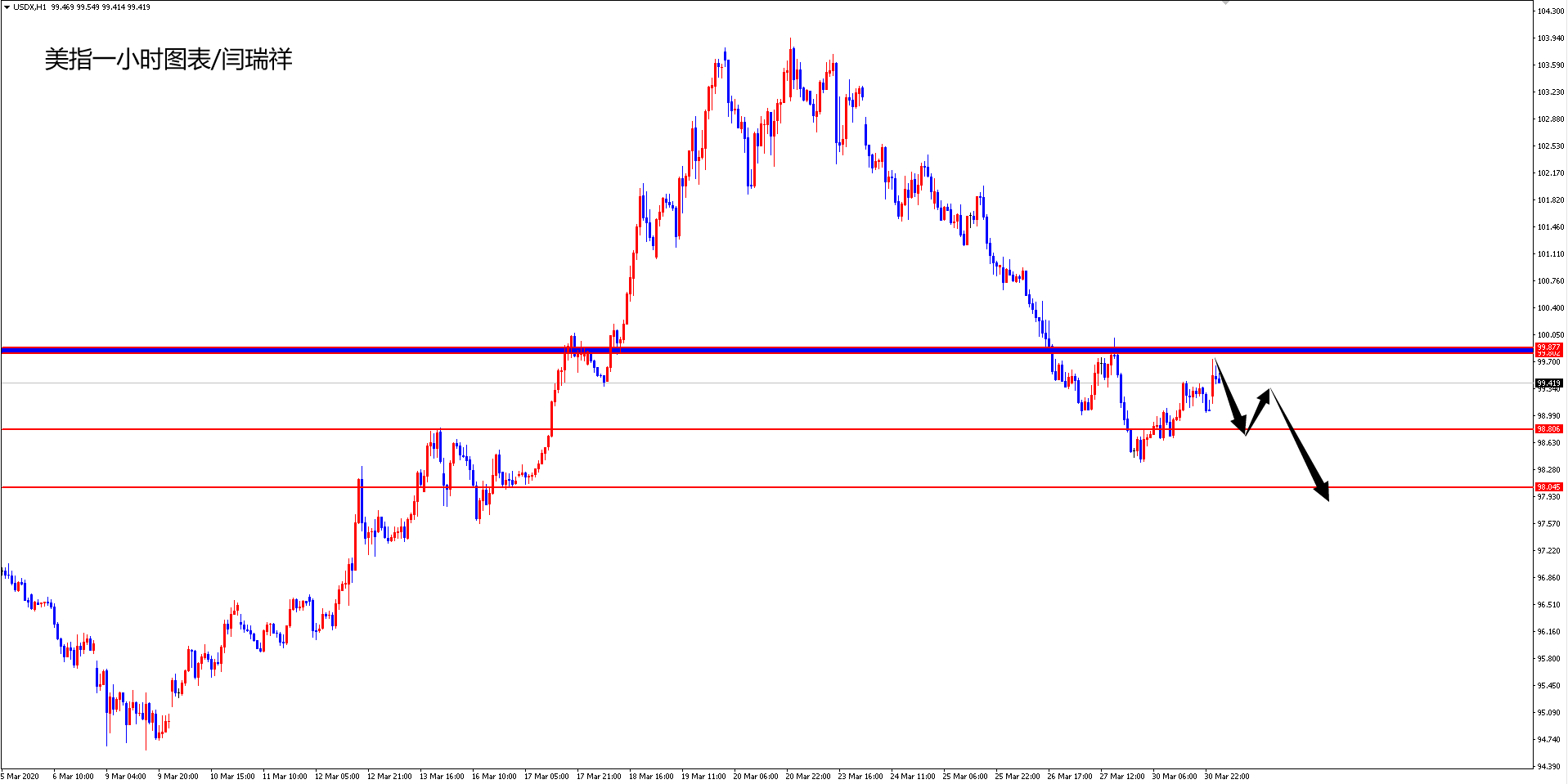

环顾海外市场,今年一季度全球主要股指均呈下跌态势。其中,标普500指数周二收盘创下自金融危机最严重时期以来最糟糕的一个季度,道指的季度跌幅纪录更是要追溯至1987年,这对市场是一个令人震惊的打击。而在外汇市场方面,随着全球市场抛售加剧了对美元的抢购,美元指数在第一季度强劲上涨2.8%,一度升至逾三年来的最高水平102.99。

展望二季度,全球新冠疫情的走向显然仍将牵动人心。面对新冠疫情,很多国家希望先给经济按下暂停键,挽救生命,然后再逐步把经济唤醒。如果这种方式行之有效,将证明现代政府的聪明才智。但显然,也会出现很多始料未及的情形。柏林智库Forum New Economy的经济学家Simon Tilford称:“我们正处在未知的领域。不可避免地,很多时候只能靠猜。”

相信在很多交易员的感觉里,3月都是非常漫长的一个月。 油价崩盘跌破20美元,黄金上破1700又下破1500,美股牛市终结,美指时隔多年破百......这么多疯狂的行情都同时发生在3月。 美联储降息...

04月01日 08:40

周二,现货黄金震荡走低,欧盘期间快速走低,跌破1600美元关口,随后有所回升,24点过后,金价急速下挫,跌破1580美元关口。白银也在震荡后快速下挫,再度失守14美元/盎司关口。 在汇市方面,美元指...

04月01日 08:33

周二(3月31日)在一季度最后一个交易日,外汇市场仍保持震荡走势,伦敦定盘后美元回吐一度达0.9%的涨幅,因美联储为确保全球金融体系有足够流动性而采取了多项措施;数据显示美国3月消费者信心降至近三年低...

04月01日 08:27

周二(3月31日)美元指数从日高回落逾百点,因美联储多管齐下确保流动性而下滑,但首季美元大涨2.55%领跑。现货黄金一度跌近3%,创近一周新低至1574.73美元/盎司,投资者从中国积极的经济数据中得...

04月01日 08:27

2020年第一季度,道琼斯指数创下135年历史上最糟糕的第一季度表现。新冠病毒在过去3个月里迅速蔓延,先是在中国,然后是欧洲,现在是美国。BK资产管理公司董事总经理Kathy Lien周二(3月31日...

04月01日 08:26

美元兑一篮子主要货币周二(3月31日)小幅下跌,因美联储为确保全球金融体系有足够流动性而采取了多项措施。美元今日稍早受益于投资组合经理和日本企业的季度和财政年度末需求,但交投震荡,美元涨跌互现。当季,...

04月01日 08:26

距离上周五签署2.2万亿美元的财政刺激方案才刚过去几日,美国总统特朗普周二(3月31日)又呼吁推出另一个高达两万亿美元的法案。特朗普表示,在美国利率处于零水平的情况下,是时候“大胆”实施基础建设法案的...

04月01日 08:25

市场概述:周二(3月31日)美元延续隔夜的反弹势头,日内最高升至99.95,逼近100关口,目前交投于99.50附近;欧元、英镑、日元等G10货币全线承压,欧元早前一度跌超1%,现货黄金同样下挫,一度...

04月01日 08:24

自即日起,将为广大投资者收罗每日早间必看的财经资讯,同时与大家分享市场的点点滴滴,寄希望成为您每日必看的交易攻略。 src=http://caiji.3g.cnfol.com/colect/20200...

04月01日 08:23