гҖҖгҖҖе‘Ёдёү(8жңҲ14ж—Ҙ)欧жҙІж—¶ж®өпјҢзҫҺе…ғе…‘ж—Ҙе…ғеӨ§и·Ң0.75%иҮі105.9йҷ„иҝ‘пјҢж—ҘеҶ…еӨҡеӣҪе…¬еёғзҡ„з»ҸжөҺж•°жҚ®еҶҚеәҰдҪҺиҝ·пјҢдёӯеӣҪ7жңҲзі»еҲ—ж•°жҚ®зі»ж•°йҖҠиүІпјҢеҗҢж—¶еҫ·еӣҪGDPзҺҜжҜ”еҪ•еҫ—иЎ°йҖҖпјҢиҝҷйғҪд»ӨжҠ•иө„иҖ…еҜ№жңӘжқҘе…Ёзҗғз»ҸжөҺеўһй•ҝеүҚжҷҜ继з»ӯзңӢиЎ°гҖӮеңЁжӯӨзҠ¶еҶөдёӢпјҢйҒҝйҷ©ж—Ҙе…ғеҜ№жҠ•иө„иҖ…зҡ„еҗёеј•еҠӣе·ЁеӨ§гҖӮ并且ж—ҘеҶ…зҫҺеӣҪ2е№ҙжңҹдёҺ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮиҮӘ2007е№ҙд»ҘжқҘйҰ–еәҰеҮәзҺ°еҖ’жҢӮпјҢиҝҷйҖҡеёёиў«йҮҠиҜ»дёәз»ҸжөҺиЎ°йҖҖеңЁеҚізҡ„дҝЎеҸ·пјҢеӣ жӯӨзҫҺиӮЎеңЁзӣҳеүҚеҚіеӨ§е№…и·іи·ҢпјҢиҝҷжӣҙдҝғиҝӣдәҶйҒҝйҷ©жғ…з»Әзҡ„еҚҮжё©гҖӮ

гҖҖгҖҖ欧жҙІж—¶ж®өпјҢжҫіе…ғе…‘зҫҺе…ғеӨ§и·Ңиҝ‘0.9%пјҢеҲӣдёҖе‘Ёж–°дҪҺиҮі0.6736пјҢж—ҘеҶ…дёӯеӣҪж•°жҚ®иЎЁзҺ°дёҚдҪіпјҢжү“еҺӢдәҶе•Ҷе“Ғиҙ§еёҒпјҢжӯӨеӨ–е…Ёзҗғз»ҸжөҺж”ҫзј“жӢ…еҝ§жғ…з»ӘеҶҚиө·пјҢд»ӨеүҚж—Ҙзҡ„иҙёжҳ“еҲ©еҘҪй»Ҝ然еӨұиүІпјҢжҫіе…ғдёӯжңҹйҡҫжңүиҫғеҘҪеҚҮеҠҝгҖӮ

вҳ…иҝ‘жңҹзғӯзӮ№жҸҗиҰҒвҳ…

гҖҖгҖҖ1гҖҒгҖҗзҫҺеӣҪ30е№ҙжңҹеӣҪеҖә收зӣҠзҺҮеҲӣеҺҶеҸІж–°дҪҺВ 2е№ҙдёҺ10е№ҙжңҹжӣІзәҝеҖ’жҢӮгҖ‘

гҖҖгҖҖв‘ В зҫҺеӣҪ30е№ҙжңҹеӣҪеҖә收зӣҠзҺҮи·ҢиҮіеҺҶеҸІжңҖдҪҺж°ҙе№іпјҢеңЁд»Өдәәз„Ұиҷ‘зҡ„ең°зјҳж”ҝжІ»иғҢжҷҜдёӢпјҢжҠ•иө„иҖ…ж—ҘзӣҠжӢ…еҝ§е…Ёзҗғиҙёжҳ“еұҖеҠҝеҜ№з»ҸжөҺеўһй•ҝзҡ„еҪұе“ҚпјҢзә·зә·еҜ»жұӮе®үе…Ёиө„дә§пјӣ

гҖҖгҖҖв‘ЎВ дёҺжӯӨеҗҢж—¶пјҢжҠ•иө„иҖ…ж¶Ңе…ҘеёӮеңәдёӯжңҖе®үе…Ёзҡ„йғЁеҲҶи§ҰеҸ‘дәҶеҸҰдёҖдёӘиЎ°йҖҖиӯҰе‘ҠпјҢжҺЁеҠЁ10е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮйҷҚиҮідҪҺдәҺ2е№ҙжңҹ收зӣҠзҺҮзҡ„ж°ҙе№іпјӣ

гҖҖгҖҖв‘ўВ 30е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮдёҖеәҰдёӢи·Ң9дёӘеҹәзӮ№иҮі2.0738%пјҢжү“з ҙдәҶ2016е№ҙ7жңҲеҲӣдёӢзҡ„2.0882%зҡ„жңҖдҪҺзәӘеҪ•пјӣ

гҖҖгҖҖ④ 收зӣҠзҺҮжӣІзәҝдёҠе№ҝеҸ—е…іжіЁзҡ„5е№ҙжңҹе’Ң30е№ҙжңҹ收зӣҠзҺҮд№Ӣе·®иө°е№іиҮі54дёӘеҹәзӮ№пјҢ2е№ҙжңҹе’Ң10е№ҙжңҹеҖәеҲёж”¶зӣҠзҺҮе·®иҮӘ2007е№ҙд»ҘжқҘйҰ–ж¬ЎеҖ’жҢӮ(жұҮйҖҡиҙўз»ҸAPP)

гҖҖгҖҖ2гҖҒгҖҗзҫҺиҒ”еӮЁйҷҚжҒҜзҡ„еҸҰдёҖеӨ§зҗҶз”ұпјҡеӣҪеҖәе’ҢдјҒдёҡеҖәгҖ‘

гҖҖгҖҖв‘ В зҷҪе®«е’ҢеӣҪдјҡжңҖиҝ‘иҫҫжҲҗзҡ„еҖәеҠЎеҚҸи®®е®һйҷ…дёҠдҝқиҜҒдәҶжңӘжқҘж•°дёҮдәҝзҫҺе…ғзҡ„иөӨеӯ—пјҢеҗҢж—¶д№ҹдҝқиҜҒдәҶж”ҝеәңзҡ„йӣҶдҪ“еҖәеҠЎз»§з»ӯеҠ йҖҹеўһй•ҝгҖӮзӣ®еүҚж”ҝеәңзҡ„еҖәеҠЎжҖ»йўқдёә22.3дёҮдәҝзҫҺе…ғпјӣ

гҖҖгҖҖв‘ЎВ иҰҒжғідёәзҫҺеӣҪеӣҪеҖәе’ҢдјҒдёҡеҖәиһҚиө„пјҢжҠ•иө„иҖ…е°ҶйңҖиҰҒж„ҝж„Ҹеҗёж”¶жүҖжңүиҝҷдәӣеҖәеҲёпјҢ并еҸҜиғҪеёҢжңӣдёәжӯӨиҺ·еҫ—дёҖзӮ№йўқеӨ–收зӣҠгҖӮиҖғиҷ‘еҲ°иҝҷдёҖеҲҮпјҢзҫҺиҒ”еӮЁйҷӨдәҶйҷҚжҒҜеҲ«ж— йҖүжӢ©пјҢйҷӨйқһе®ғжғійҮҚж–°иҮӘе·ұиҙӯд№°зҫҺеӣҪеӣҪеҖәпјӣ

гҖҖгҖҖв‘ўВ з‘һеЈ«дҝЎиҙ·и‘ЈдәӢжҖ»з»ҸзҗҶZoltanВ PozsarеңЁдёҖд»ҪжҠҘе‘Ҡдёӯз§°пјҢеҚіе°Ҷиҝӣе…ҘеёӮеңәзҡ„еҖәеҲёдҫӣеә”е°ҶеҜјиҮҙ"дёҘйҮҚзҡ„иһҚиө„еҺӢеҠӣ"гҖӮд»–е°Ҷиҝҷз§Қжғ…еҶөз§°дёәиҙ§еёҒеёӮеңәзҡ„вҖңиҙўж”ҝдё»еҜјвҖқпјҢ并иӯҰе‘ҠзҫҺеҖә收зӣҠзҺҮжӣІзәҝеҖ’жҢӮзҡ„еҗҺжһңпјҢеҚіиҒ”йӮҰеҹәйҮ‘еҲ©зҺҮиҝңй«ҳдәҺеҹәеҮҶзҡ„10е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮпјӣ

гҖҖгҖҖв‘ЈВ дёҺжӯӨеҗҢж—¶пјҢз»Ҹй”Җе•Ҷеә“еӯҳеӨ„дәҺеҲӣзәӘеҪ•ж°ҙе№і;иҖҢжҢҒжңүиҝҷдәӣз»Ҹй”Җе•ҶдјҒдёҡеҖәзҡ„银иЎҢзӣ®еүҚеӨ„дәҺзӣҳдёӯжөҒеҠЁжҖ§йҷҗеҲ¶пјӣдёӢи°ғеҹәеҮҶйҡ”еӨңеҹәйҮ‘еҲ©зҺҮзҡ„е№…еәҰеҝ…йЎ»вҖңи¶іеӨҹеӨ§пјҢд»ҘдҪҝзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮжӣІзәҝйҮҚж–°еҸҳйҷЎпјҢдҪҝдәӨжҳ“е•Ҷзҡ„еә“еӯҳиғҪеӨҹжё…з©әпјҢжүҚдёҚдјҡеј•еҸ‘иһҚиө„еёӮеңәзҡ„еҺӢеҠӣпјӣ

гҖҖгҖҖв‘ӨВ еңЁиҝҮеҺ»10е№ҙзҡ„еҖәеҠЎжҝҖеўһдёӯпјҢзәізЁҺдәәе·Із»Ҹж”Ҝд»ҳдәҶ4.4дёҮдәҝзҫҺе…ғзҡ„иһҚиө„жҲҗжң¬гҖӮз‘һеЈ«дҝЎиҙ·(CreditВ Suisse)дј°и®ЎпјҢзҫҺеӣҪиҙўж”ҝйғЁе°ҶеңЁд»Ҡе№ҙе№ҙеә•еүҚеҸ‘иЎҢ8000дәҝзҫҺе…ғж–°еҖәпјҢ并е°ҶзҺ°йҮ‘дҪҷйўқд»Һзӣ®еүҚзҡ„1670дәҝзҫҺе…ғеўһеҠ 2000дәҝзҫҺе…ғпјҢеӣ жӯӨд№ҹйңҖиҰҒеҮҸиҪ»еёӮеңәзҡ„иҙӯеҖәеҺӢеҠӣ

гҖҖгҖҖ3гҖҒгҖҗжұҪжІ№д»·ж јдёҠж¶Ё2.5%пјҢдҪҸжҲҝжҲҗжң¬дёҠж¶Ё0.3%пјҢжҳҜ7жңҲзҫҺеӣҪCPIжңҖеӨ§жҺЁжүӢгҖ‘

гҖҖгҖҖв‘ В з”ұдәҺжұҪжІ№д»·ж јжүӯиҪ¬дәҶдёӨдёӘжңҲжқҘзҡ„дёӢи·Ңи¶ӢеҠҝпјҢз§ҹйҮ‘继з»ӯж”ҖеҚҮпјҢ7жңҲд»Ҫж¶Ҳиҙ№иҖ…д»·ж јжҢҮж•°(CPI)дёҠж¶ЁйҖҹеәҰеҝ«дәҺйў„жңҹпјӣ

гҖҖгҖҖв‘ЎВ зҫҺеӣҪеҠіе·ҘйғЁд№ҹжүҝи®ӨжҳҜеҸ—иғҪжәҗдә§е“Ғе’ҢдёҖзі»еҲ—е…¶д»–е•Ҷе“Ғд»·ж јдёҠж¶Ёзҡ„жҸҗжҢҜпјӣ

гҖҖгҖҖв‘ўВ йҖҡиғҖдёҠеҚҮеҸҜиғҪдёҚдјҡж”№еҸҳеӨ–з•Ңзҡ„йў„жңҹпјҢеҚіеңЁиҙёжҳ“зҙ§еј еұҖеҠҝдёҚж–ӯжҒ¶еҢ–д№Ӣйҷ…пјҢзҫҺиҒ”еӮЁдёӢжңҲе°ҶеҶҚж¬ЎйҷҚжҒҜ

гҖҖгҖҖ4гҖҒгҖҗзҫҺеӣҪ7жңҲиҝӣеҸЈзү©д»·жҢҮж•°жңҲзҺҮдёҠеҚҮгҖ‘

гҖҖгҖҖжңәжһ„иҜ„зҫҺеӣҪ7жңҲиҝӣеҸЈзү©д»·жҢҮж•°пјҡзҫҺеӣҪ7жңҲиҝӣеҸЈзү©д»·жҢҮж•°ж„ҸеӨ–еҪ•еҫ—дёҠжү¬пјҢдҪҶжҪңеңЁйңҖжұӮд»ҚдҝқжҢҒз–ІиҪҜпјҢиЎЁжҳҺйҖҡиғҖд»Қ然еҸ—жҠ‘гҖӮзҫҺеӣҪеҠіе·ҘйғЁз§°иҝӣеҸЈзү©д»·жҢҮж•°зҺҜжҜ”еҪ•еҫ—0.2%пјҢеӣ жұҪжІ№дә§е“ҒжҲҗжң¬зҡ„еӣһеҚҮжҠөж¶ҲдәҶе·Ҙдёҡз”Ёе“Ғе’ҢжұҪиҪҰд»·ж јзҡ„дёӢж»‘гҖӮ

гҖҖгҖҖ5гҖҒгҖҗеҫ·еӣҪз»ҸжөҺйғЁпјҡеҫ·еӣҪз»ҸжөҺеүҚжҷҜдҫқ然еҸ—жҠ‘гҖ‘

гҖҖгҖҖеҫ·еӣҪеҲ¶йҖ дёҡеӨ„еўғиү°йҡҫпјҢдҪҶеҶ…йңҖзЁіеҒҘпјӣи–Әиө„дёҠеҚҮд»ҘеҸҠиҙўж”ҝеҲәжҝҖдёәеҶ…йңҖжҸҗдҫӣж”Ҝж’‘пјӣиҙёжҳ“ж‘©ж“ҰгҖҒиӢұеӣҪи„ұ欧д»ҘеҸҠең°зјҳж”ҝжІ»еҚұжңәжӯЈеңЁз ҙеқҸе…Ёзҗғиҙёжҳ“е’Ңз»ҸжөҺпјҢд»ҺиҖҢеҶІеҮ»еҫ·еӣҪеҲ¶йҖ дёҡпјӣи®ўеҚ•ж•°жҚ®д»ҘеҸҠдҝЎеҝғжҢҮж•°зӣ®еүҚиҝҳжңӘиЎЁжҳҺеҲ¶йҖ дёҡжңӘжқҘж•°жңҲе°Ҷеұ•зҺ°з§ҜжһҒеҠЁиғҪ(жұҮйҖҡиҙўз»ҸAPP)

гҖҖгҖҖ6гҖҒгҖҗиӢұеӣҪеӣҪ家з»ҹи®ЎеұҖпјҡ7жңҲCPIе№ҙзҺҮеӣ ж—…йҰҶдҪҸе®ҝгҖҒз”өи„‘жёёжҲҸд»ҘеҸҠжёёжҲҸжңәд»·ж јеӨ§е№…дёҠж¶ЁиҖҢеҫ—еҲ°жҸҗжҢҜпјӣ7жңҲжңҚйҘ°жҠҳжүЈеҠӣеәҰдјјд№Һиҫғ2018е№ҙжңүжүҖдёӢйҷҚпјӣе°ҡжңӘзңӢеҲ°д»»дҪ•иӢұй•‘иө°ејұжҺЁй«ҳзү©д»·зҡ„жҳҺзЎ®иҜҒжҚ®гҖ‘(жұҮйҖҡиҙўз»ҸAPP)

гҖҖгҖҖвҳ…欧жҙІж—¶ж®өеӨ–жұҮиЎҢжғ…еӣһйЎҫвҳ…

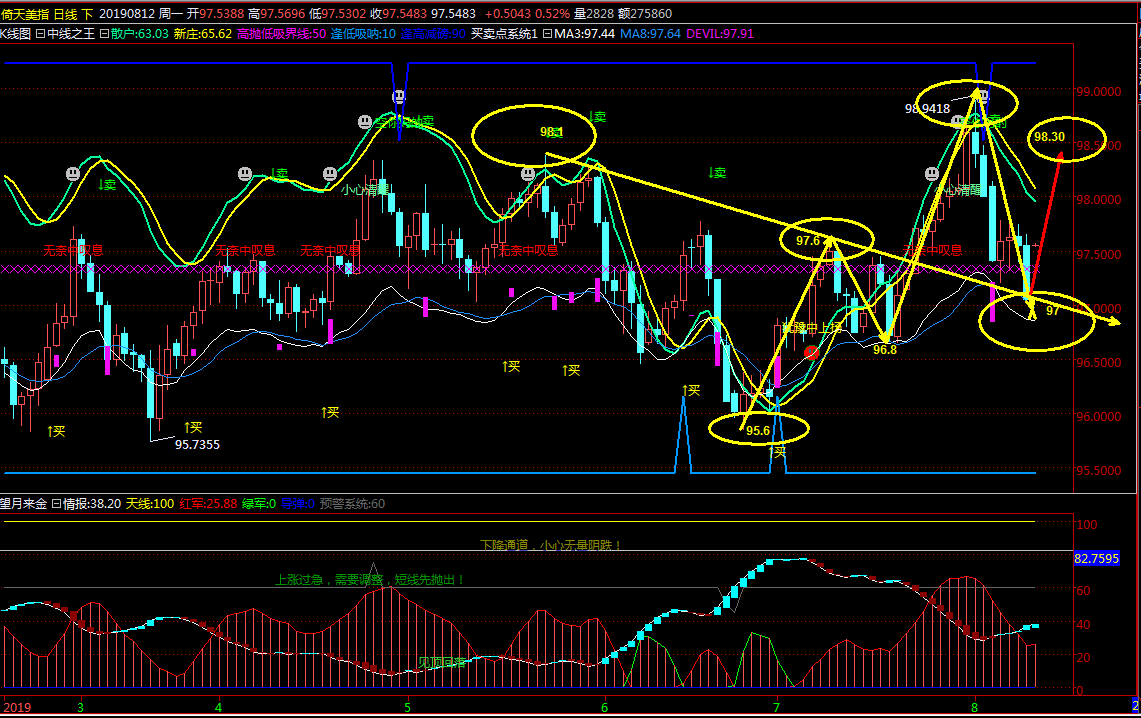

гҖҖгҖҖ欧жҙІж—¶ж®өпјҢзҫҺе…ғжҢҮж•°дәӨжҠ•дәҺ97.8йҷ„иҝ‘пјҢж—ҘеҶ…еҜ№з»ҸжөҺиЎ°йҖҖзҡ„жӢ…еҝ§жғ…з»ӘеҶҚеәҰеҸ‘й…өпјҢзҫҺеӣҪ2е№ҙжңҹе’Ң10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮжӣІзәҝиҮӘ2007е№ҙжқҘйҰ–ж¬ЎеҮәзҺ°еҖ’жҢӮпјҢ并且10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮд»Ҡж—Ҙжҡҙи·ҢиҮі2016е№ҙ9жңҲд»ҘжқҘзҡ„ж–°дҪҺпјҢжҡ—зӨәе…Ёзҗғз»ҸжөҺиЎ°йҖҖйЈҺйҷ©и¶ҠжқҘи¶ҠеӨ§гҖӮиӢұеӣҪй•ҝжңҹеҖәеҲёж”¶зӣҠзҺҮд№ҹи·ҢиҮіеҲӣзәӘеҪ•ж°ҙе№ігҖӮзӣ®еүҚзңӢпјҢз»ҸжөҺиЎ°йҖҖеҪұе“ҚеҠӣжӯЈи¶…и¶Ҡиҙёжҳ“й—®йўҳпјҢйҒҝйҷ©иө„дә§еҸ—зӣҠгҖӮ

欧жҙІж—¶ж®өпјҢ欧е…ғе…‘зҫҺе…ғзӘ„е№…жіўеҠЁпјҢдәӨжҠ•дәҺ1.1175пјҢиҷҪ然ж—ҘеҶ…еҸ‘еёғзҡ„еҫ·еӣҪдәҢеӯЈеәҰGDPж•°жҚ®иЎЁзҺ°дҪҺиҝ·пјҢеҪ•еҫ—зҺҜжҜ”иҙҹеўһй•ҝпјҢдҪҶжҳҜиҝҷдёҖж•°жҚ®еҜ№жұҮеёӮеҪұе“ҚжңүйҷҗпјҢеӣ иҖғиҷ‘еҲ°зҫҺ欧жұҪиҪҰиҙёжҳ“дәүз«Ҝзҡ„еҶІеҮ»пјҢеҫ·еӣҪж•°жҚ®дҪҺиҝ·зҡ„зҠ¶еҶөжң¬еңЁеёӮеңәеҗ„з•Ңзҡ„йў„ж–ҷд№ӢдёӯгҖӮеҪ“еүҚе…ЁзҗғжұҮеёӮд»ҚеӨ„дәҺеӨҸеӯЈдәӨжҠ•ж·ЎеӯЈпјҢеӣ жӯӨеңЁжІЎжңүжӣҙеӨҡеҹәжң¬йқўеҶіе®ҡжҖ§ж¶ҲжҒҜзҡ„жҺЁеҠЁдёӢпјҢ欧系иҙ§еёҒжұҮзҺҮзӣҳж•ҙиө°еҠҝиҝҳдјҡ延з»ӯдёӢеҺ»пјҢеёӮеңәзӣ®е…үе·Із»ҸиҪ¬еҗ‘дәҶжң¬жңҲдёӢж—¬зҡ„G7йўҶеҜјдәәеі°дјҡе’Ңе…ЁзҗғеӨ®иЎҢе№ҙдјҡпјҢеёҢжңӣеұҠж—¶иғҪеҹәдәҺеҗ„еӣҪиҙ§еёҒе®Ҫжқҫж”ҝзӯ–зҡ„дёӢдёҖжӯҘиө°еҗ‘иҗҪе·®пјҢжқҘиҫ…дҪҗеҲӨж–ӯжұҮеёӮзҡ„жңӘжқҘзӘҒз ҙж–№еҗ‘гҖӮ

В

гҖҖгҖҖ欧жҙІж—¶ж®өпјҢиӢұй•‘е…‘зҫҺе…ғзӘ„е№…жіўеҠЁпјҢдәӨжҠ•дәҺ1.2070йҷ„иҝ‘пјҢж—ҘеҶ…иӢұеӣҪй•ҝжңҹеӣҪеҖә收зӣҠзҺҮи·ҢиҮіеҲӣзәӘеҪ•ж°ҙе№іпјҢи„ұ欧дёҚзЎ®е®ҡд»ҚеңЁжҢҒз»ӯпјҢиҖҢж—ҘеҶ…й«ҳдәҺйў„жңҹзҡ„иӢұеӣҪйҖҡиғҖж•°жҚ®жңүйҷҗжҸҗжҢҜдәҶиӢұй•‘гҖӮиҖҢжҢҒз»ӯзҡ„ж”ҝеұҖдёҚзЎ®е®ҡжҖ§дҪҝжҲ‘们дҝқжҢҒз»“жһ„жҖ§зңӢз©әиӢұй•‘гҖӮеёӮеңәеҜ№ж— еҚҸи®®и„ұ欧预жңҹзҡ„еҚҮжё©д»ӨиӢұ镑继з»ӯжүҝеҺӢпјҢеҗҢж—¶зҫҺиҒ”еӮЁдёҚеӨҹйёҪжҙҫд№ҹдёәзҫҺе…ғжҸҗдҫӣж”Ҝж’‘гҖӮе°Ҫз®ЎиӢұй•‘жғ…з»Әйқўе’Ңд»“дҪҚж°ҙе№ійғҪжһҒеәҰзңӢз©әпјҢиЎЁжҳҺиӢұй•‘еӨ§е№…еҸҚеј№зҡ„з©әй—ҙеҫҲеӨ§пјҢдҪҶиҝҷеҝ…йЎ»зӯүеҫ…欧зӣҹж•Іе®ҡзҲұе°”е…°жӢ…дҝқеҚҸи®®пјҢ然иҖҢиҝҷйңҖиҰҒдёҖе®ҡж—¶й—ҙгҖӮ

欧жҙІж—¶ж®өпјҢзҫҺе…ғе…‘ж—Ҙе…ғеӨ§и·Ң0.75%иҮі105.9йҷ„иҝ‘пјҢж—ҘеҶ…е…Ёзҗғеҗ„еӣҪз»ҸжөҺж•°жҚ®еҶҚеәҰдҪҺиҝ·пјҢдёӯеӣҪ7жңҲзі»еҲ—ж•°жҚ®зі»ж•°йҖҠиүІпјҢеҗҢж—¶еҫ·еӣҪGDPзҺҜжҜ”еҪ•еҫ—иЎ°йҖҖпјҢиҝҷйғҪд»ӨжҠ•иө„иҖ…еҜ№жңӘжқҘе…Ёзҗғз»ҸжөҺеўһй•ҝеүҚжҷҜ继з»ӯзңӢиЎ°гҖӮеңЁжӯӨзҠ¶еҶөдёӢпјҢйҒҝйҷ©ж—Ҙе…ғеҜ№жҠ•иө„иҖ…зҡ„еҗёеј•еҠӣе·ЁеӨ§гҖӮ并且ж—ҘеҶ…зҫҺеӣҪ2е№ҙжңҹдёҺ10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮиҮӘ2007е№ҙд»ҘжқҘйҰ–еәҰеҮәзҺ°еҖ’жҢӮпјҢиҝҷйҖҡеёёиў«йҮҠиҜ»дёәз»ҸжөҺиЎ°йҖҖеңЁеҚізҡ„дҝЎеҸ·пјҢеӣ жӯӨзҫҺиӮЎеңЁзӣҳеүҚеҚіеӨ§е№…и·іи·ҢпјҢиҝҷжӣҙдҝғиҝӣдәҶйҒҝйҷ©жғ…з»Әзҡ„еҚҮжё©гҖӮ

欧жҙІж—¶ж®өпјҢжҫіе…ғе…‘зҫҺе…ғеӨ§и·Ңиҝ‘0.9%пјҢеҲӣдёҖе‘Ёж–°дҪҺиҮі0.6736пјҢж—ҘеҶ…дёӯеӣҪж•°жҚ®иЎЁзҺ°дёҚдҪіпјҢжү“еҺӢдәҶе•Ҷе“Ғиҙ§еёҒпјҢжӯӨеӨ–е…Ёзҗғз»ҸжөҺж”ҫзј“жӢ…еҝ§жғ…з»ӘеҶҚиө·пјҢд»ӨеүҚж—Ҙзҡ„иҙёжҳ“еҲ©еҘҪй»Ҝ然еӨұиүІпјҢжҫіе…ғдёӯжңҹйҡҫжңүиҫғеҘҪеҚҮеҠҝгҖӮ

欧жҙІж—¶ж®өпјҢзҫҺжІ№еӨ§и·Ңи¶…3%иҮі55зҫҺе…ғ/жЎ¶йҷ„иҝ‘пјҢе…Ёзҗғз»ҸжөҺиЎ°йҖҖдҝЎеҸ·и¶ҠжқҘи¶ҠеӨҡпјҢеҺҹжІ№йңҖжұӮеүҚжҷҜж–ҷйҡҫж”№е–„пјҢе…іжіЁжҷҡй—ҙEIAеә“еӯҳгҖӮзҫҺиӢұ收зӣҠзҺҮжӣІзәҝеҸҢеҸҢеҖ’жҢӮпјҢз»ҸжөҺиЎ°йҖҖеҸҜиғҪжҖ§еҜ’ж°”иўӯдәәпјҢе…ЁзҗғиҢғеӣҙеҶ…зҡ„иҙҹ收зӣҠзҺҮеҖәеҲёи§„жЁЎи¶ҠжқҘи¶ҠеӨ§гҖӮе°Ҫз®ЎжҳЁж—ҘжІ№д»·еӣ иҙёжҳ“еҲ©еҘҪеӨ§е№…еҸҚеј№пјҢдҪҶзӣ®еүҚзңӢз»ҸжөҺиЎ°йҖҖжӣҙеғҸе‘ЁжңҹжҖ§зҡ„пјҢеҲҶжһҗеёҲи®ӨдёәеҚідҫҝжІЎжңүиҙёжҳ“ж‘©ж“ҰпјҢз»ҸжөҺд№ҹдјҡдёӢж»‘пјҢжІ№д»·д»Қе°Ҷй•ҝжңҹжүҝеҺӢгҖӮ

欧жҙІж—¶ж®өпјҢзҺ°иҙ§й»„йҮ‘еҚҮиҮі1510зҫҺе…ғ/зӣҺеҸёдёҠж–№пјҢеӣ иҙёжҳ“й—®йўҳиҝңжІЎжңүи§ЈеҶіпјҢең°зјҳж”ҝжІ»йЈҺйҷ©е’ҢеҜ№е…Ёзҗғз»ҸжөҺеўһй•ҝзҡ„жӢ…еҝ§пјҢеӨ–еҠ еҜ№зҫҺиҒ”еӮЁйҷҚжҒҜжӣҙеӨҡж¬Ўзҡ„йў„жңҹпјҢйғҪеңЁдёәй»„йҮ‘жҸҗдҫӣж”Ҝж’‘гҖӮиҖҢзҫҺеӣҪ2е№ҙжңҹе’Ң10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮжӣІзәҝиҮӘ2007е№ҙжқҘйҰ–ж¬ЎеҮәзҺ°еҖ’жҢӮпјҢ并且10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮд»Ҡж—Ҙжҡҙи·ҢиҮі2016е№ҙ9жңҲд»ҘжқҘзҡ„ж–°дҪҺпјҢжҡ—зӨәз»ҸжөҺиЎ°йҖҖйЈҺйҷ©и¶ҠжқҘи¶ҠеӨ§пјҢйҮ‘д»·дёӢи·Ңе№…еәҰеҸ—йҷҗгҖӮ

жңәжһ„и§ӮзӮ№

гҖҖгҖҖгҖҗзҫҺиӢұ收зӣҠзҺҮжӣІзәҝеҸҢеҸҢеҖ’жҢӮВ з»ҸжөҺиЎ°йҖҖеҸҜиғҪжҖ§еҜ’ж°”иўӯдәәгҖ‘

гҖҖгҖҖв‘ В йҡҸзқҖзҫҺеӣҪе’ҢиӢұеӣҪзҡ„收зӣҠзҺҮжӣІзәҝеҮәзҺ°еҖ’жҢӮпјҢеңЁеёӮеңәдёӯжңҖе®үе…Ёзҡ„йўҶеҹҹеҜ»жұӮйҒҝйҷ©зҡ„жҠ•иө„иҖ…и§ҰеҸ‘дәҶеҸҲдёҖдёӘиЎ°йҖҖиӯҰе‘Ҡпјӣ

гҖҖгҖҖв‘ЎВ еңЁдёҖзі»еҲ—з–ІиҪҜзҡ„е…Ёзҗғз»ҸжөҺж•°жҚ®еҸ‘еёғд№ӢеҗҺпјҢеӨ§иҘҝжҙӢдёӨеІё2е№ҙжңҹе’Ң10е№ҙжңҹеӣҪеҖә收зӣҠзҺҮд№Ӣе·®еҸҢеҸҢи·ҢиҮійӣ¶дёӢпјӣ

гҖҖгҖҖв‘ўВ вҖңеҖәеҲёеёӮеңәжӯЈеңЁиҜҙдёӯеӨ®й“¶иЎҢе·Із»ҸиҝҹеҲ°пјҢвҖқдјҰж•ҰADMВ InvestorВ Servicesзҡ„е…Ёзҗғзӯ–з•ҘеёҲMarcВ OstwaldиҜҙгҖӮвҖңиҝҷеҜ№е…Ёзҗғз»ҸжөҺжқҘиҜҙеӨ§дәӢдёҚеҰҷгҖӮвҖқ

гҖҖгҖҖв‘ЈВ вҖңзҫҺеӣҪйўҶйҳҹпјҢиӢұеӣҪи·ҹйҡҸпјҢвҖқжЎ‘еқҰеҫ·иӢұеӣҪеҲ©зҺҮзӯ–з•ҘеёҲAdamВ DentиҜҙгҖӮвҖңеёӮеңәжӯӨеүҚдёҖзӣҙйқһеёёдёҚж„ҝж„Ҹж”ҫејғеҲ©зҺҮжңҖз»ҲдјҡжӯЈеёёеҢ–зҡ„и§ӮзӮ№гҖӮвҖқ

гҖҖгҖҖв‘Ө 收зӣҠзҺҮжӣІзәҝ并дёҚжҳҜе”ҜдёҖй—ӘзғҒзҡ„зәўиүІиӯҰжҠҘгҖӮзәҪзәҰиҒ”йӮҰеӮЁеӨҮ银иЎҢжҢҮж•°жҳҫзӨәпјҢзҫҺеӣҪжңӘжқҘ12дёӘжңҲз»ҸжөҺиЎ°йҖҖзҡ„еҸҜиғҪжҖ§жҺҘиҝ‘е…ЁзҗғйҮ‘иһҚеҚұжңәд»ҘжқҘзҡ„жңҖй«ҳж°ҙе№іпјҢзәҰдёә31%В

гҖҖгҖҖгҖҗдёҖдёӘжңҲд№ӢеүҚж‘©ж №еЈ«дё№еҲ©(MorganВ Stanley)е°Ҷе…¶иӮЎзҘЁй…ҚзҪ®йҷҚиҮіеҺҶеҸІжңҖдҪҺж°ҙе№іпјҢиҖҢдёӨе‘Ёд№ӢеүҚпјҢиҜҘиЎҢйҰ–еёӯиӮЎзҘЁзӯ–з•ҘеёҲMichaelВ WilsonиЎЁзӨәпјҢиӮЎеёӮеҚіе°Ҷеҙ©жәғгҖ‘

гҖҖгҖҖв‘ В жң¬е‘ЁWilsonиЎЁзӨәпјҢзҫҺиӮЎзҶҠеёӮе…¶е®һд»Һ2017е№ҙжң«е°ұејҖе§ӢдәҶгҖӮе°Ҫз®Ўд»Ҡе№ҙж Үжҷ®500жҢҮж•°еҲӣдёӢж–°й«ҳпјҢдҪҶWilsonжҢҮеҮәпјҢе…Ёзҗғи¶…80%зҡ„дё»иҰҒиӮЎжҢҮд»Ҡе№ҙйғҪжІЎжңүеҮәзҺ°зӣёдјјиө°еҠҝгҖӮиҝҷе’Ң2018е№ҙеҲқе…Ёзҗғеҗ„еӨ§иӮЎжҢҮзә·зә·иө°й«ҳзҡ„зҠ¶еҶөжңүзқҖеҫҲеӨ§зҡ„дёҚеҗҢпјӣ

гҖҖгҖҖв‘ЎВ ж‘©ж №еЈ«дё№еҲ©иӮЎеёӮйЈҺйҷ©жҢҮж Ү(ERI)жҳҫзӨәпјҢеёӮеңәжғ…з»Әе·Із»Ҹе·®дёҚеӨҡ18дёӘжңҲжІЎжңүеӨ„еңЁз§ҜжһҒзҠ¶жҖҒдёӯдәҶгҖӮWilsonиЎЁзӨәпјҢзӣ®еүҚиҝҷз§Қи¶ӢеҠҝе’Ң2008е№ҙиҮі2009е№ҙй—ҙе’Ң2015иҮі2016е№ҙй—ҙзҶҠеёӮдёӯзҡ„иҙҹйқўжғ…з»ӘзӣёдјјпјҢиҝҷиЎЁжҳҺдәҶ2018е№ҙеҲқзҶҠеёӮе°ұејҖе§ӢдәҶпјӣ

гҖҖгҖҖв‘ўВ дёҚиҝҮзңјдёӢзҡ„еёӮеңәе’ҢеҪ“ж—¶зҡ„жғ…еҶөдёҚеҗҢзҡ„еңЁдәҺпјҢ2018е№ҙеҲқд»ҘжқҘпјҢе°Ҫз®ЎеёӮеңәжғ…з»ӘдҪҺиҝ·пјҢдҪҶиӮЎеёӮеҚҙзҺҮеҲӣж–°й«ҳпјӣеңЁиӮЎжҢҮиЎЁйқўдёӢж–№пјҢеёӮеңәдҝЎеҝғдёҚи¶іпјҢеҫҲйҡҫиҺ·еҫ—еӣһжҠҘпјӣ

гҖҖгҖҖв‘ЈВ жӯӨеӨ–пјҢд»ҺAAIIдёӘдҪ“жҠ•иө„иҖ…жғ…з»Әи°ғжҹҘжқҘзңӢпјҢеёӮеңәжғ…з»Әе’Ңж¶Ҳиҙ№иҖ…жғ…з»ӘеҮәзҺ°дәҶе·ЁеӨ§еҲҶжӯ§гҖӮе°Ҫз®ЎиӮЎжҢҮд»Қ然еңЁй«ҳдҪҚпјҢж¶Ҳиҙ№иҖ…жғ…з»Әдјјд№Һд№ҹеҫҲй«ҳпјҢдҪҶдёӘдҪ“жҠ•иө„иҖ…еҚҙжҳҫзҺ°еҮәдәҶзӣёеҪ“жӮІи§Ӯзҡ„жҖҒеәҰ

гҖҖгҖҖгҖҗзҫҺе…ғе…‘ж—Ҙе…ғжңӘжқҘдёҖе№ҙдёҚеӨӘеҸҜиғҪи·Ңз ҙ100гҖ‘

гҖҖгҖҖв‘ В AssetВ ManagementВ Oneй©»дёңдә¬зҡ„е…Ёзҗғеӣәе®ҡ收зӣҠеҹәйҮ‘з»ҸзҗҶAkiraВ TakeiиЎЁзӨәпјҢеҚідҪҝйЈҺйҷ©еӣ зҙ з»ҙжҢҒж—Ҙе…ғзҡ„еҚҮеҖјеҺӢеҠӣпјҢдҪҶйў„и®ЎзҫҺе…ғе…‘ж—Ҙе…ғжңӘжқҘдёҖе№ҙдёҚдјҡи·Ңз ҙ100гҖӮзҹӯжңҹеҶ…еӯҳеңЁж—Ҙе…ғиҝӣдёҖжӯҘеҚҮеҖјзҡ„йЈҺйҷ©пјҢдҪҶйў„и®Ўж—Ҙе…ғдёҚдјҡдёҠж¶ЁиҮізӘҒз ҙ100иҝӣе…ҘдёӨдҪҚж•°пјӣ

гҖҖгҖҖв‘ЎВ еңЁ2016е№ҙзү№жң—жҷ®иғңйҖүд№ӢеүҚпјҢиҜҘиҙ§еёҒеҜ№дҝқжҢҒеңЁ100-105еҢәй—ҙеҶ…иҝ‘е…ӯдёӘжңҲпјҢиЎЁжҳҺиҝҷжҳҜдёҖдёӘеҫҲйҡҫжү“з ҙзҡ„еҢәй—ҙпјҢйў„и®ЎжңӘжқҘ12дёӘжңҲзҫҺе…ғе…‘ж—Ҙе…ғеңЁ100-110еҢәй—ҙпјӣз§°иҜҘжұҮзҺҮжӯЈж„ҹеҲ°йЎ¶йғЁеҺӢеҠӣпјҢйүҙдәҺжүҖжңүдё»иҰҒеӣҪ家йғҪйқўдёҙдҪҺйҖҡиғҖе’ҢдҪҺеўһй•ҝзҺҮзҡ„зұ»дјјй—®йўҳпјҢеёӮеңәдәәеЈ«еҜ№е“ӘдёӘз»ҸжөҺдҪ“еә”иҜҘеҸ—еҲ°йқ’зқҗеҸҳеҫ—ж— жүҖи°“пјҢеңЁжң¬жңҲжҡҙи·Ңд№ӢеҗҺпјҢзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮеӨ„дәҺзӣҳж•ҙйҳ¶ж®өпјҢеёӮеңәжӯЈеңЁдәүеҸ–ж—¶й—ҙпјҢеҪ“еүҚж°ҙе№ізҡ„еҖәеҲёд»ҚеӨ„дәҺжҳӮиҙөеҢәеҹҹпјҢеӣ жӯӨзҺ°еңЁжІЎжңүеҝ…иҰҒе…ҘеёӮпјӣ

гҖҖгҖҖв‘ўВ йў„и®Ўд»Ҡе№ҙеү©дҪҷж—¶й—ҙеҶ…10е№ҙжңҹзҫҺеӣҪеӣҪеҖә收зӣҠзҺҮд»ӢдәҺ1%е’Ң1.95%д№Ӣй—ҙпјҢдёӢиЎҢз©әй—ҙжӣҙеӨ§пјҢеӣ дёәзҫҺиҒ”еӮЁе°ҶдёҚеҸҜйҒҝе…Қең°йқўдёҙеҶҚж¬ЎйҷҚжҒҜзҡ„йңҖиҰҒпјҢз§°еҲ°9жңҲеә•ж”¶зӣҠзҺҮеҸҜиғҪдјҡжөӢиҜ•1.5%пјҢйў„и®Ўд»Ҡе№ҙжҷҡдәӣж—¶еҖҷзҫҺеӣҪж•°жҚ®дјҡжҳҫзӨәеҮәжӣҙеӨҡиҜҒжҚ®пјҢд»ҘиҜҒжҳҺзҫҺиҒ”еӮЁиҝӣдёҖжӯҘйҷҚжҒҜжҳҜеҗҲзҗҶзҡ„гҖӮ(жұҮйҖҡиҙўз»ҸAPP)

гҖҖгҖҖгҖҗе®үиҒ”йӣҶеӣўйҰ–еёӯз»ҸжөҺйЎҫй—®пјҡзҫҺиҒ”еӮЁиў«еёӮеңәвҖңжҢҹжҢҒвҖқпјҢе№ҙеә•еүҚе°ҶйҷҚжҒҜ2ж¬ЎгҖ‘

гҖҖгҖҖв‘ В иө„ж·ұжҠ•иө„дәәз©ҶзҪ•й»ҳеҫ·В·еҹғе°”В·еҹғйҮҢе®ү(MohamedВ El-Erian)иЎЁзӨәпјҢзҫҺиҒ”еӮЁжӯЈеңЁвҖңиў«еёӮеңәжҢҹжҢҒвҖң并е°Ҷиў«иҝ«еңЁд»Ҡе№ҙе№ҙеә•д№ӢеүҚиҝӣиЎҢдёӨж¬ЎйҷҚжҒҜгҖӮвҖқ

гҖҖгҖҖв‘ЎВ еҹғйҮҢе®үжҳҜеҫ·еӣҪдҝқйҷ©е…¬еҸёе®үиҒ”йӣҶеӣўйҰ–еёӯз»ҸжөҺйЎҫй—®пјҢеңЁжҺҘеҸ—йҮҮи®ҝж—¶д»–иЎЁзӨәзҫҺиҒ”еӮЁе°ҶвҖңеҲ«ж— йҖүжӢ©вҖқпјҢеңЁжңӘжқҘдә”дёӘжңҲеҶ…е°ҶеҲ©зҺҮйҷҚиҮі1.75пј…пјҢд»ҘеҮҸиҪ»еҜ№еӣҪйҷ…иҙёжҳ“зҙ§еј еұҖеҠҝзҡ„жӢ…еҝ§пјҢе…Ёзҗғеўһй•ҝж”ҫзј“е°ҶжҚҹе®ізҫҺеӣҪз»ҸжөҺпјӣ

гҖҖгҖҖв‘ўВ д»–еҗҢж—¶иЎЁзӨәпјҡвҖңе°Ҫз®Ўдј з»ҹз»ҸжөҺжҢҮж ҮдёҚиғҪиҝӣдёҖжӯҘеүҠеҮҸпјҢдҪҶзҫҺиҒ”еӮЁе°ҶеҲ«ж— йҖүжӢ©пјҢеҸӘиғҪйҷҚдҪҺеҲ©зҺҮгҖӮеёӮеңәзҺ°еңЁжӯЈжҠҠ他们еҪ“дҪңдәәиҙЁпјҢйҷҚжҒҜе°ҶжҳҜеҮәдәҺж¶ҲжһҒзҡ„еҺҹеӣ пјҢиҖҢйқһз§ҜжһҒзҡ„еҺҹеӣ гҖӮеҰӮжһңдёҚйҮҮеҸ–иЎҢеҠЁпјҢзҫҺиҒ”еӮЁе°ұдјҡе®іжҖ•еёӮеңәзҡ„еҸҚеә”пјӣ

гҖҖгҖҖв‘ЈВ жң¬жңҲеҲқзҫҺиҒ”еӮЁ10е№ҙжқҘйҰ–ж¬ЎйҷҚжҒҜгҖӮдҪҶжҳҜзү№жң—жҷ®д»Қжү№иҜ„зҫҺиҒ”еӮЁдё»еёӯжқ°дјҠВ·йІҚеЁҒе°”йҷҚжҒҜеҠӣеәҰдёҚеӨҹпјҢе‘јеҗҒиҝӣиЎҢжӣҙеӨ§и§„жЁЎзҡ„йҷҚжҒҜпјҢд»ҘдҪҝзҫҺе…ғе…‘еӨ–еёҒдёӢи·Ңпјӣ

гҖҖгҖҖв‘ӨВ дёҚиҝҮеҹғйҮҢе®үиЎЁзӨәпјҡвҖңиҝҷиҝҳдёҚжҳҜдёҖзі»еҲ—йҷҚжҒҜиЎҢдёәзҡ„ејҖе§ӢпјҢзҫҺиҒ”еӮЁдёҚдјҡиҖғиҷ‘йҷҚжҒҜе…ӯеҲ°дёғж¬ЎгҖӮзҫҺеӣҪз»ҸжөҺд»ҚеӨ„дәҺиүҜеҘҪзҡ„еҸ‘еұ•еҠҝеӨҙпјҢжңӘжқҘ12дёӘжңҲзҡ„з»ҸжөҺиЎ°йҖҖе°ҶйңҖиҰҒж”ҝзӯ–еӨұиҜҜжҲ–еӨ§еһӢеёӮеңәдәӢж•…(жұҮйҖҡиҙўз»ҸAPP)В

гҖҖгҖҖгҖҗе…ЁзҗғиҢғеӣҙеҶ…зҡ„ең°зјҳж”ҝжІ»йЈҺйҷ©дҫқ然巨еӨ§пјҢеӨ–еҠ иҙёжҳ“й—®йўҳзӯүиҜёеӨҡдёҚзЎ®е®ҡжҖ§пјҢиҝҷдҪҝеҫ—й»„йҮ‘еҸҳеҫ—йқһеёёжңүеҗёеј•еҠӣпјҢеӣ жӯӨд»Қ然зңӢж¶ЁгҖ‘

гҖҖгҖҖв‘ В FXTMй«ҳзә§з ”究еҲҶжһҗеёҲLukmanВ OtunugaиЎЁзӨәпјҢиҰҒи®©й»„йҮ‘еӨҡеӨҙжҺЁеҮәдё»еҜјзҡ„ең°дҪҚдёҚжҳҜйӮЈд№Ҳе®№жҳ“зҡ„дәӢжғ…гҖӮиҙөйҮ‘еұһеёӮеңәе‘ЁдәҢдёҖеәҰжһҒдёәзңӢеӨҡпјҢеҸ—йҒҝйҷ©йңҖжұӮжҸҗжҢҜпјҢеҶҚж¬ЎеҲ·ж–°6е№ҙеӨҡж–°й«ҳпјӣ

гҖҖгҖҖв‘ЎВ Kitcoй«ҳзә§еҲҶжһҗеёҲJimВ WyckoffиЎЁзӨәпјҢиҙёжҳ“й—®йўҳзҡ„иҝӣеұ•еҪұе“ҚдәҶеёӮеңәпјҢй»„йҮ‘еӣ жӯӨе‘ЁдәҢеҮәзҺ°еӨ§е№…иө°дҪҺпјҢдҪҶз”ұдәҺ并йқһе®һиҙЁжҖ§иҝӣеұ•пјҢеӣ жӯӨйҮ‘д»·е’Ң银价д№ӢеҗҺйғҪжңүеӣһеҚҮпјӣ

гҖҖгҖҖв‘ўВ RJOВ Futuresй«ҳзә§еёӮеңәзӯ–з•ҘеёҲPhillipВ StreibleиЎЁзӨәпјҢд»Қ然зңӢеӨҡй»„йҮ‘пјҢе№ҙжң«зӣ®ж Ү1600зҫҺе…ғ/зӣҺеҸёж°ҙе№іпјҢ并且иҝҷдёҖж°ҙе№іеҫҲеҸҜиғҪжҸҗеүҚи§ҰеҸҠпјӣ

гҖҖгҖҖв‘ЈВ Streibleиҝҳи®ӨдёәпјҢдёҖж—ҰеҮәзҺ°зұ»дјјйӣ·жӣје…„ејҹеҖ’й—ӯиҝҷз§ҚйҮҚеӨ§дәӢ件пјҢйҮ‘д»·еӣһеҲ°1900зҫҺе…ғ/зӣҺеҸёж°ҙе№ід№ҹжҳҜеҸҜиғҪзҡ„гҖӮеёӮеңәеҮҶеӨҮзқҖзҫҺиҒ”еӮЁеҶҚйҷҚжҒҜдёүж¬ЎпјҢиҖҢзҫҺиӮЎеӨ§и·Ңзҡ„жғ…жҷҜд№ҹеҸҜиғҪеҮәзҺ°гҖӮе…ЁзҗғиҢғеӣҙеҶ…еҸҜиғҪдјҡжңү银иЎҢеҮәзҺ°жөҒеҠЁжҖ§еҚұжңәгҖӮеҫ·ж„Ҹеҝ—银иЎҢе°ұйқўдёҙзқҖеҫҲеӨ§зҡ„еҺӢеҠӣпјӣ

гҖҖгҖҖв‘ӨВ йҒ“жҳҺиҜҒеҲё(TDВ Securities)д№ҹиЎЁзӨәпјҢеңЁеӨ§йҮҸдёҚзЎ®е®ҡжҖ§зҡ„жғ…еҶөдёӢпјҢжҠ•иө„иҖ…们ж„ҝж„ҸиҠұеӨ§д»·й’ұеҺ»йҒҝйҷ©

иҝ”еӣһеӨ–жұҮзҪ‘йҰ–йЎөпјҢжҹҘзңӢжӣҙеӨҡ>>

иҝ”еӣһеӨ–жұҮзҪ‘йҰ–йЎөпјҢжҹҘзңӢжӣҙеӨҡ>>

дёӯйҮ‘еңЁзәҝеӨ–жұҮзҪ‘еЈ°жҳҺпјҡдёӯйҮ‘еңЁзәҝеӨ–жұҮзҪ‘иҪ¬иҪҪдёҠиҝ°еҶ…е®№пјҢдёҚиЎЁжҳҺиҜҒе®һе…¶жҸҸиҝ°пјҢд»…дҫӣжҠ•иө„иҖ…еҸӮиҖғпјҢ并дёҚжһ„жҲҗжҠ•иө„е»әи®®гҖӮжҠ•иө„иҖ…жҚ®жӯӨж“ҚдҪңпјҢйЈҺйҷ©иҮӘжӢ…гҖӮ