гҖҖгҖҖ

гҖҖгҖҖе…Ёе‘ЁеӨ–жұҮеёӮеңәжіўеҠЁзҺҮиҫғзӘ„пјҢдҪҶж–°е…ҙеёӮеңәиҙ§еёҒиҙ¬еҖјеү§зғҲпјҢжҠ•жңәеӣ зҙ иҪ¬еңәзҒөжҙ»иҺ·еҲ©ж„Ҹеӣҫж‘ҶеёғжҳҺжҳҫгҖӮе…¶дёӯеңҹиҖіе…¶е’Ңйҳҝж №е»·дҫқ然жҳҜдё»иҰҒз„ҰзӮ№пјҢж–°е…ҙеёӮеңәе’ҢеҸ‘еұ•дёӯеӣҪ家иҙ§еёҒиҙ¬еҖјиҢғеӣҙжү©еӨ§жҳҜеҪ“еүҚдё»иҰҒеҠЁеҗ‘пјҢжёёиө„йқўдёҙдёҚзЎ®е®ҡзҡ„еҠЁиҚЎиҝӮеӣһеҠ йҖҹеҠ еҝ«жҳ“дә§з”ҹеҶІеҮ»еҠӣеҖјеҫ—е…іжіЁгҖӮ然иҖҢпјҢж¶үеҸҠжұҮзҺҮзҡ„еҹәжң¬йқўдёҚиүҜжҜ”иҫғе·®ејӮе·ЁеӨ§пјҢиҙ§еёҒз»ҙзЁідҝЎеҝғеӣ зҙ дҪңз”ЁиҫғејәпјҢдё»иҰҒиҙ§еёҒй•ҝе‘ЁжңҹжҠҖжңҜе’Ңж”ҝзӯ–еӣ зҙ дҪңз”ЁдҝғдҪҝжіўеҠЁж–№еҗ‘е…·жңүе·®ејӮгҖӮ

гҖҖгҖҖ1гҖҒзҫҺеӣҪе°ұдёҡдёәж ёеҝғи°ғиҠӮзҫҺе…ғжҢҮж•°гҖӮ

гҖҖгҖҖе…Ёе‘ЁеёӮеңәз„ҰзӮ№иҒҡйӣҶзҫҺеӣҪеӨұдёҡпјҢжңҖз»ҲеӨұдёҡзҺҮж°ҙе№ідёҺйў„дј°еҹәжң¬дёҖиҮҙпјҢ4жңҲеӨұдёҡзҺҮдёә14.7%пјҢдҪҺдәҺйў„жңҹзҡ„16%пјӣ4жңҲйқһеҶңй”җеҮҸ2050дёҮдәәпјҢдҪҺдәҺйў„жңҹеҮҸе°‘2200дёҮдәәпјӣдё»иҰҒиЎҢдёҡе°ұдёҡдәәж•°еӨ§е№…еҮҸе°‘пјҢе…¶дёӯдј‘й—ІеЁұд№җе’Ңй…’еә—дёҡе°ұдёҡжөҒеӨұжҳҜдё»еӣ пјҢдё”еҒҸеҗ‘ж•Је·ҘгҖӮзҫҺеӣҪе°ұдёҡеёӮеңәеҺӢеҠӣеҚҒеҲҶжҳҫиө«пјҢдёӨдёӘжңҲеүҚе°ұдёҡеёӮеңәиҝҳеӨ„дәҺзҒ«зғӯзҠ¶жҖҒпјҢ2жңҲйқһеҶңдәәж•°иҝҳеўһеҠ дәҶ23дёҮдәәпјҢиҖҢзӣ®еүҚеұҖйқўеҜ№зҫҺеӣҪжҢҒз»ӯдәҶиҝ‘11е№ҙзҡ„з»ҸжөҺеӨҚиӢҸжқҘиҜҙжҳҜдёҖдёӘе·ЁеӨ§жү“еҮ»гҖӮжҲ‘们е°ӨдёәйңҖиҰҒжіЁж„ҸеҲ°зҡ„жҳҜзҫҺеӣҪиҮӘиә«иҜ„и®әзҡ„жҺӘиҫһпјҢеҚізҫҺеӣҪеӨұдёҡдәәж•°иҝһз»ӯ7е‘ЁеңЁ300дёҮд»ҘдёҠпјҢиҖҢзҺ°е®һжҳҜзҫҺеӣҪеӨұдёҡдәәж•°иҝһз»ӯ6е‘Ёе‘ҲзҺ°дёӢйҷҚжҖҒеҠҝпјҢд»Һ3жңҲдёӯж—¬зҡ„800дёҮдёӢиҮіиҝ‘жңҹзҡ„300дёҮпјҢиҲ’зј“зҺ°иұЎдёӯзҡ„зҙ§еј и®әи°ғжҳҜзҫҺеӣҪеҒҡдәӢйЈҺж јдёҺеӨ„дәӢеҚұжңәеә”еҜ№зҡ„зӯ–з•ҘдёҺжҖқи·ҜгҖӮдёҠиҝ°зҠ¶жҖҒжңҖз»ҲдҪ“зҺ°еңЁзҫҺе…ғдёҠжҳҜз»ҙжҢҒ99зӮ№зӣёеҜ№зЁіе®ҡпјҢе”Ҝжңүе‘ЁдёүзҫҺеӣҪеҲқиҜ·еӨұдёҡйҮ‘дәәж•°дёҠеҚҮиҮі5жңҲ2ж—ҘеҪ“е‘Ё316.90дёҮдәәпјҢз•Ҙеҫ®и¶…еҮәйў„жңҹйў„жңҹж—¶пјҢйҰ–ж¬Ўз”іиҜ·еӨұдёҡж•‘жөҺдәәж•°иҝһз»ӯ7е‘Ёи¶…300дёҮпјҢз–«жғ…еҜ№зҫҺеӣҪз»ҸжөҺе°Өе…¶жҳҜеҠіеҠЁеҠӣеёӮеңәйҖ жҲҗжІүйҮҚжү“еҮ»гҖӮжӯӨж—¶зҫҺе…ғжҢҮж•°йҮҚдёҠ100зӮ№е…іеҸЈпјҢзҫҺе…ғдҪңдёәзҡ„еҗ«д№үеҚҒеҲҶзІҫеҮҶжңүж•ҲпјҢжҺ§еҲ¶дёҺи°ғиҠӮйЎәеҠҝдҪңдёәжҳҫи‘—пјҢз»ҙзЁідҝЎеҝғиҮіе…ійҮҚиҰҒгҖӮ

гҖҖгҖҖ2гҖҒ欧жҙІеҺӢеҠӣжӣҙеӨ§дәҺзҫҺеӣҪйҡҫиЁҖеҚҮеҖјгҖӮ

гҖҖгҖҖдёҖ周欧жҙІз»ҸжөҺйҒӯйҒҮеҺҶеҸІжҖ§иЎ°йҖҖеүҚжҷҜз„ҰзӮ№еҮёжҳҫжӮІи§ӮгҖӮ欧зӣҹ委е‘ҳдјҡжң¬е‘Ёеӣӣйў„жөӢпјҢеҸ—з–«жғ…еҪұе“ҚпјҢйў„и®Ў2020е№ҙ欧жҙІз»ҸжөҺе°Ҷе‘ҲзҺ°еҺҶеҸІжҖ§иЎ°йҖҖгҖӮйў„жөӢжҳҫзӨәпјҢ欧зӣҹз»ҸжөҺд»Ҡе№ҙе°ҶиҗҺзј©7.5%пјҢ欧е…ғеҢәз»ҸжөҺе°ҶиҗҺзј©7.75%гҖӮе°Ҫ管欧委дјҡ预计欧жҙІз»ҸжөҺеңЁ2021е№ҙе°ҶжҳҺжҳҫеҸҚеј№пјҢдҪҶ并дёҚи¶ід»ҘејҘиЎҘд»Ҡе№ҙиҗҺзј©еёҰжқҘзҡ„жҚҹеӨұгҖӮиҝҷзӣҙжҺҘйҖ жҲҗ欧е…ғи·Ңз ҙ1.09зҫҺе…ғе…іеҸЈжҳҜж ёеҝғеҪұе“ҚгҖӮеҠ д№Ӣ欧еӨ®иЎҢиҙ§еёҒж”ҝзӯ–еҶіи®®еҸ—еҲ°йҳ»еҮ»пјҢеҫ·еӣҪиҙўй•ҝиӮ–е°”иҢЁжӯЈзқЈдҝғ欧еӨ®е®ҳе‘ҳжЈҖжҹҘ欧жҙІеӨ®иЎҢж–°зҡ„иө„дә§иҙӯд№°и®ЎеҲ’жҳҜеҗҰз¬ҰеҗҲе®Әжі•жі•йҷўи§„е®ҡзҡ„жҜ”дҫӢеҺҹеҲҷгҖӮжӯӨеүҚдёәеә”еҜ№з–«жғ…еј•иө·зҡ„з»ҸжөҺиЎ°йҖҖпјҢ欧жҙІеӨ®иЎҢиҖҢжҺЁеҮәдәҶиҜҘиҙӯеҖәи®ЎеҲ’гҖӮ欧зӣҹжі•йҷўеӣһеә”еҫ·еӣҪжі•йҷўеҜ№ж¬§жҙІеӨ®иЎҢзҡ„иЈҒеҶіпјҡеҸӘжңү欧зӣҹжі•йҷўжңүжқғиЈҒе®ҡ欧зӣҹжңәжһ„жҳҜеҗҰиҝқеҸҚ欧зӣҹжі•еҫӢгҖӮеҫ·еӣҪеүҚиҙўй•ҝжң”дјҠеёғеӢ’йҡҸеҗҺиЎЁзӨәпјҢеҫ·еӣҪе®Әжі•жі•йҷўжӯӨеүҚеҜ№ж¬§жҙІеӨ®иЎҢQEжҺӘж–ҪеҒҡеҮәзҡ„дёҚеҲ©иЈҒеҶіпјҢжңӘжқҘеҸҜиғҪдјҡеЁҒиғҒ欧е…ғеҢәзҡ„еӯҳз»ӯеүҚжҷҜгҖӮе°Өе…¶еҫ·еӣҪжңҖй«ҳжі•йҷўиЈҒеҶіпјҢ欧зӣҹеӨ®иЎҢ(ECB)дәҺ2015е№ҙеҗҜеҠЁзҡ„еӨ®иЎҢиҙӯд№°жҲҗе‘ҳеӣҪеҖәеҲёзҡ„йҮҸеҢ–е®ҪжқҫйЎ№зӣ®дёҚз¬ҰеҗҲеҫ·еӣҪе®Әжі•пјҢ并иҰҒжұӮеӨ®иЎҢиҜҒе®һе…¶йЎ№зӣ®жү§иЎҢжҳҜеҗҲзҗҶйҖӮеҪ“зҡ„гҖӮеҗҰеҲҷеҫ·еӣҪеӨ®иЎҢе°ҶеңЁжңӘжқҘ3дёӘжңҲеҶ…пјҢеҒңжӯўжҢү照欧жҙІеӨ®иЎҢзҡ„й•ҝжңҹеҲәжҝҖи®ЎеҲ’иҙӯд№°еӣҪеҖәгҖӮиҝҷдёҖиЈҒеҶідҪҝдәә们еҜ№ж¬§жҙІеӨ®иЎҢеӨ§и§„жЁЎзҡ„еҖәеҲёиҙӯд№°и®ЎеҲ’(еҚівҖңйҮҸеҢ–е®ҪжқҫвҖқ)дә§з”ҹдәҶж–°зҡ„жҖҖз–‘пјҢеҸҜиғҪз»ҷ欧жҙІеӨ®иЎҢзӣ®еүҚж—ЁеңЁеё®еҠ©ж¬§е…ғеҢәжёЎиҝҮз–«жғ…еҚұжңәзҡ„7500дәҝ欧е…ғеҖәеҲёиҙӯд№°и®ЎеҲ’ж–ҪеҠ еҺӢеҠӣгҖӮе°ұжӯӨпјҢ欧жҙІеӨ®иЎҢиЎҢй•ҝжӢүеҠ еҫ·иЎЁзӨәпјҢ欧жҙІеӨ®иЎҢж”ҝзӯ–еӣһеә”дёҚеә”еҸ—еҲ°иҝҮеәҰйҷҗеҲ¶пјҢз–«жғ…жӯЈеңЁиҖғйӘҢ欧жҙІзҡ„зҗҶеҝөпјҢ欧жҙІеӨ®иЎҢзҡ„иЎҢеҠЁдҪҝ银иЎҢеӨ„дәҺжӣҙжңүеҲ©зҡ„ең°дҪҚпјҢ欧жҙІеӨ®иЎҢе°ҶеңЁжҺҲжқғиҢғеӣҙеҶ…е…ЁеҠӣеё®еҠ©з»ҸжөҺгҖӮзӣ®еүҚ3жңҲ银иЎҢеҖҹиҙ·и§„жЁЎеҲӣдёӢзәӘеҪ•ж–°й«ҳпјҢд»Ҡе№ҙж”ҝеәңиһҚиө„йңҖжұӮжҲ–и¶…иҝҮGDPзҡ„10%гҖӮ欧зӣҹе…ұеҗҢиҙўж”ҝеә”еҜ№жҺӘж–ҪйқһеёёеҸҜеҸ–пјҢеҝ…йЎ»зЎ®дҝқж”ҝзӯ–еҸҚеә”дёҚеӯҳеңЁдёҚйҖӮеҪ“зҡ„йҷҗеҲ¶пјҢе…ұеҗҢиҙўж”ҝеә”еҜ№жҺӘж–Ҫеә”жҳҜеҝ«йҖҹгҖҒеӨ§и§„жЁЎдё”еҜ№з§°зҡ„гҖӮ欧жҙІе·Із»ҸдёҚиүҜз»ҸжөҺеұҖйқўеҸ еҠ ж”ҝзӯ–еҲҶжӯ§пјҢеүҚжҷҜжӮІи§ӮеңЁжүҖйҡҫе…ҚпјҢдё”жӣҙеўһеҠ йЈҺйҷ©еҸҳж•°пјҢ欧е…ғйҡҫеҚҮз»ӯи·Ңе°Ҷ继з»ӯпјҢз”ҡиҮіеёӮеңәйў„и®ЎжңҖдҪҺж°ҙе№іиҮі1.02зҫҺе…ғгҖӮ欧зӣҹе’Ңеҫ·еӣҪзҡ„еҜ№з«ӢеҠ еү§еҸҜиғҪдјҡеҠ еү§ж¬§зӣҹеҶ…йғЁеҲҶиЈӮпјҢиҝҷеҸҜиғҪдјҡиҝӣдёҖжӯҘеҠ еү§ж¬§жҙІз»ҸжөҺеӨҚиӢҸзҡ„еҺӢеҠӣгҖӮ

гҖҖгҖҖ3гҖҒзҫҺе…ғиҙҹеҲ©зҺҮдёҫдёҖеҸҚдёүжҗ…жү°жһҒеӨ§гҖӮ

гҖҖгҖҖе…Ёе‘ЁеҜ№еёӮеңәеҪұе“ҚжӣҙеӨ§зҡ„жҳҜзҫҺе…ғеҲ©зҺҮгҖӮе…ҲжҳҜзҫҺиҒ”еӮЁдҫӢдјҡйў„жңҹйӣ¶еҲ©зҺҮз»ҙжҢҒиҮіжҳҺе№ҙ3жңҲпјҢзЁіе®ҡе’ҢдҝқжҠӨз»ҸжөҺжҒўеӨҚжңҹзҡ„ж”ҝзӯ–е®—ж—ЁжҳҺзЎ®гҖӮдҪҶйҡҸеҗҺеёӮеңәејҖе§Ӣжңҹеҫ…иҙҹеҲ©зҺҮпјҢзҫҺеӣҪеҲ©зҺҮжңҹиҙ§еёӮеңәйҰ–ж¬ЎејҖе§Ӣж¶ҲеҢ–д»Һ12жңҲејҖе§Ӣз•Ҙеҫ®дёәиҙҹзҡ„еҲ©зҺҮзҺҜеўғпјҢеӣ жҠ•иө„иҖ…зә з»“дәҺз–«жғ…зҡ„з»ҸжөҺеҗҺжһңгҖӮе°Ҫз®ЎзҫҺиҒ”еӮЁи®Өе®ҡзҫҺеӣҪеҲ©зҺҮдёҚдјҡйҷҚиҮіиҙҹеҖјпјҢдҪҶдёҖдәӣжҠ•иө„иҖ…еҸҜиғҪдјҡзңӢеҲ°дёҖдёӘжӣҙе·®зҡ„з»“жһңпјҢеҚіз–«жғ…еҜјиҮҙз»ҸжөҺдёӢж»‘пјҢиҝҷеҸҜиғҪдјҡиҝ«дҪҝзҫҺиҒ”еӮЁеңЁеә”еҜ№еҚұжңәдёӯе°қиҜ•жӣҙеӨҡе·Ҙе…·дёҺжүӢж®өгҖӮеҸ—зҫҺиҒ”еӮЁиҙҹеҲ©зҺҮйў„жңҹзҡ„еҪұе“ҚпјҢж–ҪеҺӢзҫҺе…ғ并жҸҗжҢҜйҮ‘д»·пјҢеҢ…жӢ¬зҫҺеӣҪе…¬еҖә收зӣҠзҺҮд»Һ3е‘Ёй«ҳдҪҚеӣһиҗҪпјҢжҠ•иө„иҖ…йҖӮж—¶и°ғж•ҙд»ҘйҖӮеә”иҫғй•ҝжңҹе…¬еҖәдҫӣеә”е°ҶеўһеҠ зҡ„еүҚжҷҜпјӣиҫғзҹӯжңҹе…¬еҖәеӨ§ж¶Ёд№ҹе°ҶдёӨе№ҙжңҹзҫҺеҖә收зӣҠзҺҮжҺЁиҮізәӘеҪ•дҪҺзӮ№пјӣжҢҮж Ү10е№ҙжңҹзҫҺеҖә收зӣҠзҺҮж—ҘеҶ…дёӢи·Ң8дёӘеҹәзӮ№пјҢжҠҘ0.6314%пјӣдёӨе№ҙжңҹзҫҺеҖә收зӣҠзҺҮи·ҢиҮі0.1290%зҡ„зәӘеҪ•дҪҺзӮ№гҖӮйҡҸеҗҺе‘Ёжң«зҫҺиҒ”еӮЁеӨҡдҪҚе®ҳе‘ҳиЎЁжҖҒеқҡе®ҡи®ӨдёәзҫҺиҒ”еӮЁдёҚдјҡйҮҮеҸ–иҙҹеҲ©зҺҮгҖӮеҰӮиҙ№еҹҺиҒ”еӮЁдё»еёӯе“Ҳе…Ӣи®ӨдёәпјҢиҙҹеҲ©зҺҮ并дёҚиғҪеё®еҠ©еңЁз–«жғ…дёӯжҢЈжүҺзҡ„дјҒдёҡпјҢеӣ дёәе®ғ们йқўдёҙзҡ„й—®йўҳдёҺеҖҹиҙ·жҲҗжң¬ж— е…ігҖӮйҮҢеЈ«ж»ЎиҒ”еӮЁдё»еёӯе·ҙйҮ‘д№ҹиЎЁзӨәпјҢзҫҺеӣҪз»ҸжөҺеӨҚиӢҸиҝӣзЁӢе°Ҷдјҡзј“ж…ўпјҢеҰӮжңүеҝ…иҰҒпјҢзҫҺиҒ”еӮЁйңҖиҰҒеўһејәз»ҸжөҺеҲәжҝҖеҠӣеәҰпјҢдҪҶзҫҺиҒ”еӮЁдёҚдјҡиө°еҗ‘иҙҹеҲ©зҺҮгҖӮзҫҺиҒ”еӮЁдё»и§ӮдёҠ并дёҚж„ҝж„ҸеӨӘеҝ«дҪҝз”ЁиҙҹеҲ©зҺҮж”ҝзӯ–е·Ҙе…·пјҢдёҠж¬Ўйӣ¶еҲ©зҺҮе·Із»ҸжҳҜдёҖж¬Ўж•ҷи®ӯпјҢиҙҹеҲ©зҺҮдёҚд»…йҡҫд»Ҙи§ЈеҶій—®йўҳжүҖеңЁпјҢеҸҚиҖҢеҸҜиғҪиҝӣдёҖжӯҘжҝҖеҢ–дёҚиүҜеҸ‘й…өпјҢж— и®әеҜ№еёӮеңәиө„жәҗй…ҚзҪ®ж•ҲзҺҮгҖҒе•Ҷдёҡ银иЎҢжңәжһ„зӣҲеҲ©гҖҒжңәжһ„йЈҺйҷ©еә”еҜ№зЁӢеәҰзӯүзӯүиҝҮеҺ»зҡ„з»ҸеҺҶпјҢиҙҹеҲ©зҺҮжңҖз»ҲжҚҹе®ій•ҝжңҹз»ҸжөҺеўһй•ҝжҪңеҠӣпјҢйҮ‘иһҚйЈҺйҷ©жҝҖеҢ–дёҠеҚҮгҖӮд»Һзӣ®еүҚзҫҺеӣҪз»ҸжөҺйқўзңӢпјҢзҫҺиҒ”еӮЁдёҚдјҡеҶҚж¬ЎеҸҚеӨҚиҝҮеҺ»зҡ„ж•ҷи®ӯпјҢжңӘжқҘдјҡжӣҙеӨҡеҠ еӨ§з»“жһ„й…ҚеҘ—е·Ҙе…·пјҢеҶөдё”зҫҺеӣҪз»ҸжөҺеҹәзЎҖ并жңӘжҚҹдјӨпјҢжңӘжқҘжҒўеӨҚжӢӯзӣ®д»Ҙеҫ…гҖӮ

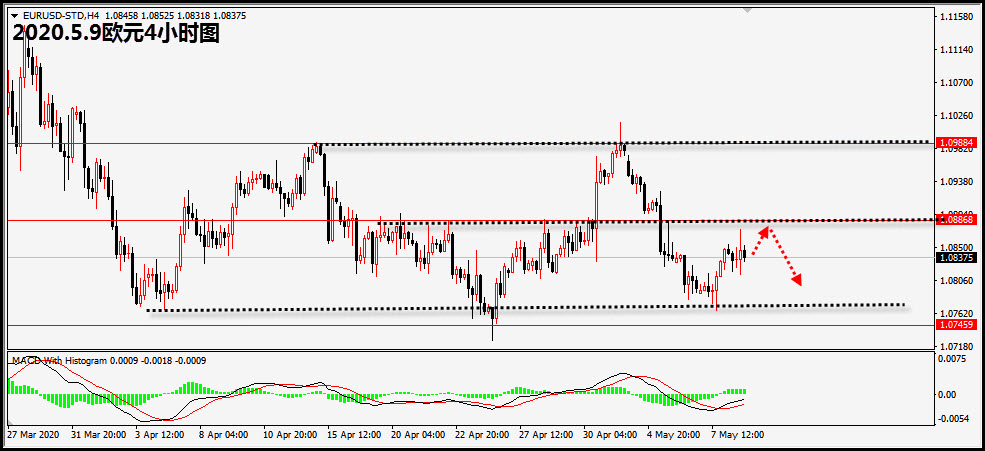

гҖҖгҖҖйў„и®ЎдёӢе‘ЁзҫҺе…ғиҙ¬еҖјжҰӮзҺҮдёҠеҚҮпјҢж•Ҹж„ҹе‘Ёжңҹзҡ„зЁіе®ҡйў„зӨәи¶ӢеҠҝйҖүжӢ©пјҢ并且д№ҹз§ҜзҙҜдёҖе®ҡиҙ¬еҖјеҠЁеҠӣгҖӮдҪҶз„ҰзӮ№еҶІзӘҒеңЁдәҺз»ҸжөҺгҖҒж”ҝзӯ–д»ҘеҸҠжҠҖжңҜз»јеҗҲж‘ҶеёғжҳҜеҗҰйЎәз•…гҖӮзӣёжҜ”иҫғе…¶е®ғдё»иҰҒиҙ§еёҒй…ҚеҗҲжҖ§еӣ зҙ жңүеҲ©дәҺзҫҺе…ғж„Ҹж„ҝеҸ‘жҢҘпјҢе‘ЁжңҹдёҺдә§е“Ғе…іиҒ”дҪңз”Ёе°ҶжңүеҲ©дәҺзҫҺе…ғзӯ–з•Ҙе®һж–ҪгҖӮ

иҝ”еӣһеӨ–жұҮзҪ‘йҰ–йЎөпјҢжҹҘзңӢжӣҙеӨҡ>>

иҝ”еӣһеӨ–жұҮзҪ‘йҰ–йЎөпјҢжҹҘзңӢжӣҙеӨҡ>>

дёӯйҮ‘еңЁзәҝеӨ–жұҮзҪ‘еЈ°жҳҺпјҡдёӯйҮ‘еңЁзәҝеӨ–жұҮзҪ‘иҪ¬иҪҪдёҠиҝ°еҶ…е®№пјҢдёҚиЎЁжҳҺиҜҒе®һе…¶жҸҸиҝ°пјҢд»…дҫӣжҠ•иө„иҖ…еҸӮиҖғпјҢ并дёҚжһ„жҲҗжҠ•иө„е»әи®®гҖӮжҠ•иө„иҖ…жҚ®жӯӨж“ҚдҪңпјҢйЈҺйҷ©иҮӘжӢ…гҖӮ